目次

グランビルの法則とは?

移動平均線を使った代表的なトレード理論の一つに、グランビルの法則があります。

移動平均線と価格の位置関係を判断材料に用いるトレード手法で、参考にしているトレーダーも多いのではないでしょうか。

まずは、グランビルの法則がどのようなトレード理論なのかをわかりやすく解説していきます。

実際にグランビルの法則を使わずとも、知っておいて損はありませんし、具体的なトレード事例についてもチャートを使って紹介するので、取引の参考にしてみてください。

ローソク足と移動平均線の位置関係で売買タイミングを測る取引手法

グランビルの法則は、価格と移動平均線の位置関係や、価格が移動平均線からどのくらい乖離しているのかで売買のタイミングを判断します。

例えば、以下のようなイメージです。

- 価格が移動平均線を上抜いたタイミングで買いを狙う

- 価格が移動平均線から大きく上に乖離したタイミングでは売りを狙う

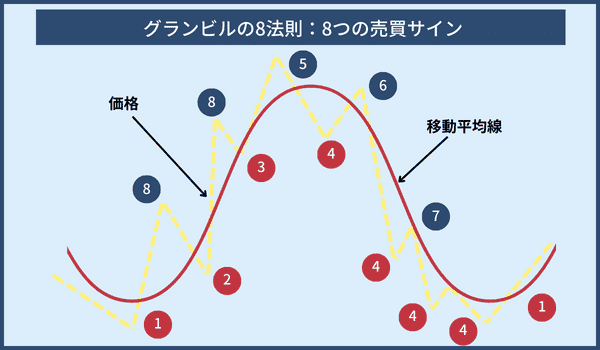

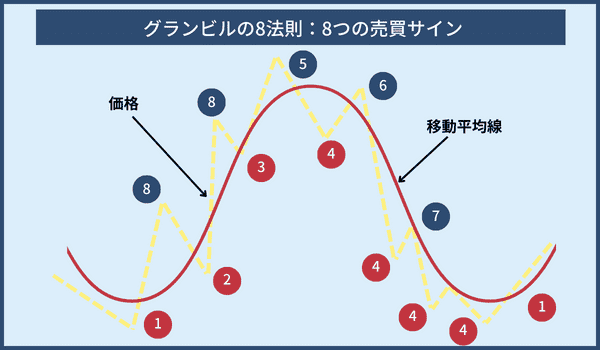

グランビルの法則は4通りの買いサインと4通りの売りサインの、計8つの売買サインで構成されています。

移動平均線を使ってトレードする際には非常に参考になる理論の一つなので、覚えておくとトレードの幅が広がります。

グランビルの法則で使うのは移動平均線

グランビルの法則は価格と移動平均線の位置関係から売買ポイントを判断するため、当然ですが、チャートに移動平均線を表示させる必要があります。

移動平均線とは

- 一定期間の平均価格を線で結んだもの。例えば、日足で期間5の移動平均値は過去5日分の平均価格、期間25の移動平均値なら過去25日分の平均価格を線でつないだものになります。

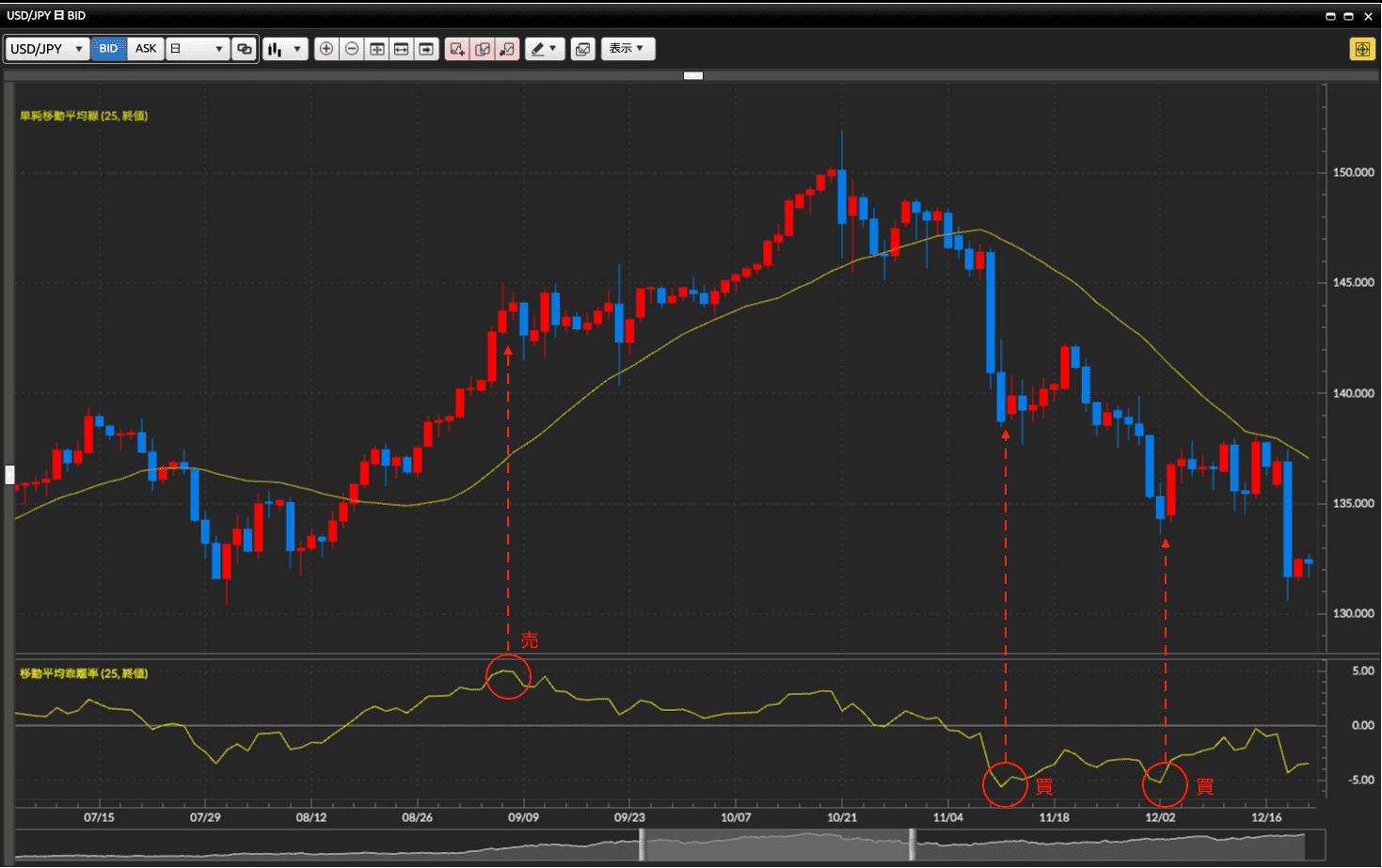

期間25の単純移動平均線を表示させたチャート(GMOクリック証券 プラチナチャート)

テクニカル指標の基本中の基本である移動平均線にはさまざまな見方があります。レジスタンスラインやサポートラインとして機能する場合もあれば、移動平均線の向きでトレンドを判断することもできます。

なお、移動平均線には単純移動平均線(SMA) 、指数平滑移動平均線(EMA)、加重移動平均線(WMA)などの種類がありますが、グランビルの法則ではどれを使用しても問題ありません。

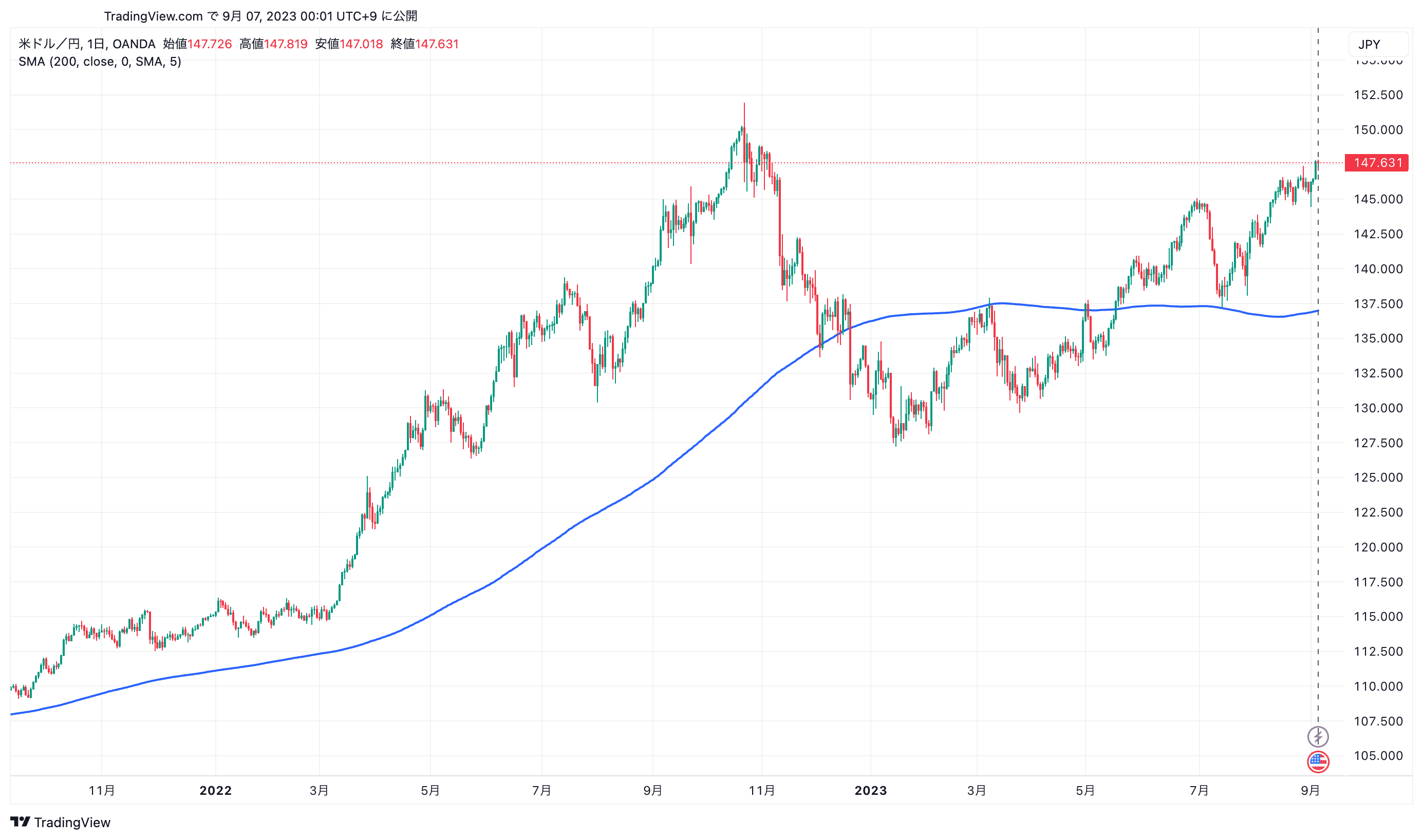

1本の移動平均線なら200日移動平均線を使う

移動平均線はパラメーター(平均値を計算する期間)を変更できます。主に使われやすいパラメーターは、短期だと5や25、中期だと50や75、長期だと100や200などが挙げられます。

移動平均線のパラメーターは人それぞれに好みがあるため、グランビルの法則ではどのパラメーターに設定するのが良いか悩んでしまうかもしれません。

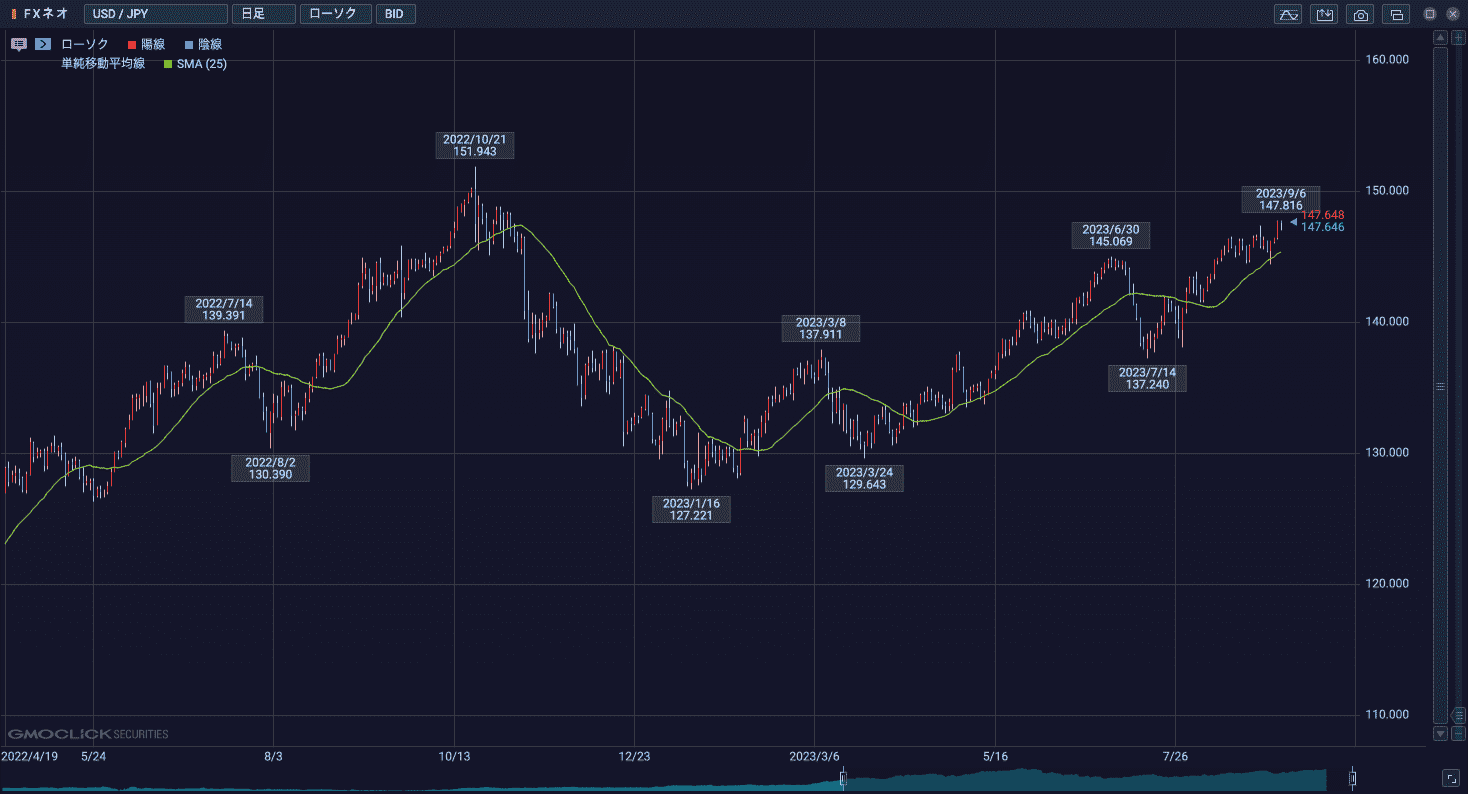

グランビルの法則を考案したジョセフ・E・グランビル氏は200日移動平均線で、時間軸は日足を使用していたと言われています。

上の画像は、200日の単純移動平均線を表示させた米ドル/円日足チャートです。

もし、移動平均線のパラメーターの設定に悩んでいるのであれば、ジョセフ・E・グランビル氏と同じように日足に200日移動平均線を表示させてグランビルの法則を活用してみるといいでしょう。

もちろん、自分が普段トレードしている移動平均線のパラメーターや時間足で、グランビルの法則を使って売買タイミングを測るのも問題ありません。

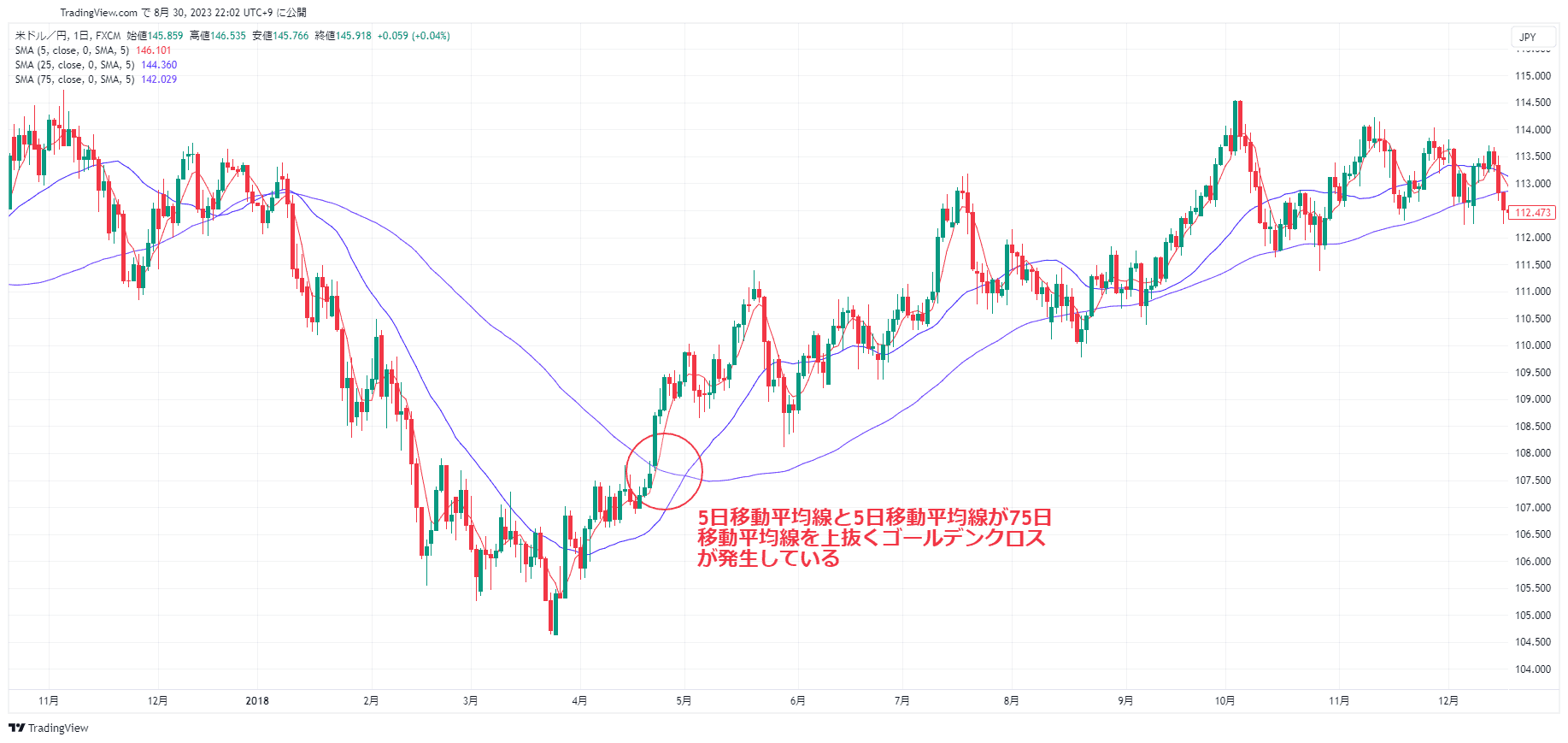

2本や3本の移動平均線を使って売買タイミングを測る方法もある

短期、中期、長期の3本の移動平均線を表示させて、グランビルの法則から売買ポイントを探す方法もあります。

上は米ドル/円の日足チャートに期間5日、25日、75日という短期・中期・長期の3本の移動平均線を表示させた画像です。

丸カコミの部分は5日移動平均線と25日移動平均線が75日移動平均線を上抜く、グランビルの法則における「買いシグナル①(後述)」が発生したタイミングです。これ以降の価格は上昇しているので、ここで買いエントリーすると、利益が取れる可能性が高いと考えられます。

このように3本の移動平均線や2本の移動平均線を表示させ、移動平均線同士の位置関係からグランビルの法則を使って売買タイミングを測ることも可能です。

ただし、3本の移動平均線でグランビルの法則を使えば必ず勝てるわけではなく、ダマシ(売買サインのとおりにならないこと)が発生する可能性があることを忘れてはいけません。

グランビルの法則は8つの売買タイミングを見る

グランビルの法則は①〜④の買いシグナル、⑤〜⑧の売りシグナルの計8種類の売買シグナルから構成されています。

ここからは、4種類の買いシグナルと4種類の売りシグナルがどのような形になるのかを図版を用いて解説していきます。

買いの4パターン

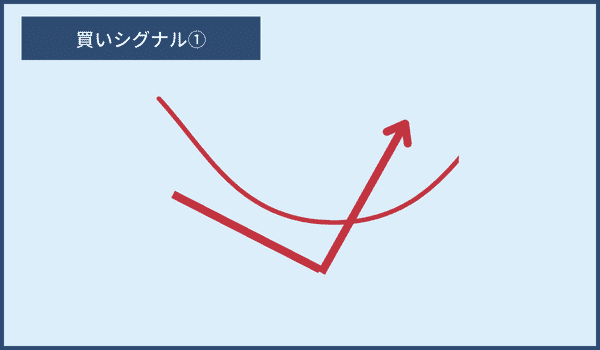

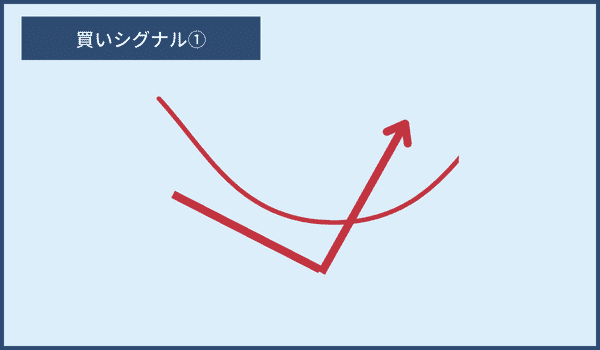

買いシグナル①

上向き、もしくは横向きの移動平均線を価格が上抜いたタイミングが買いシグナル①です。

下落トレンドから上昇トレンド、もしくはレンジから上昇トレンドのように、相場が上昇トレンドに転換するタイミングを狙う買いサインです。

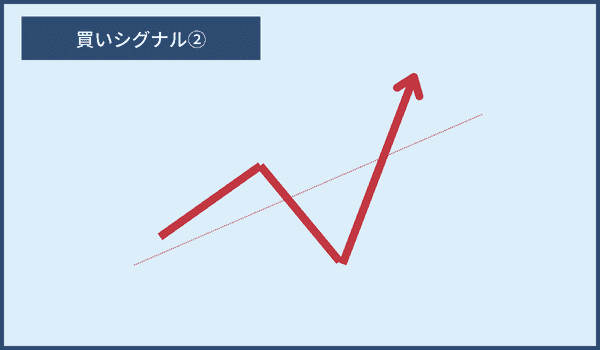

買いシグナル②

価格が上向きの移動平均線を一時的に下抜けたものの、すぐに再上昇して移動平均線を上抜けたタイミングが買いサイン②となります。上昇トレンド時の押し目を狙う買いサインです。

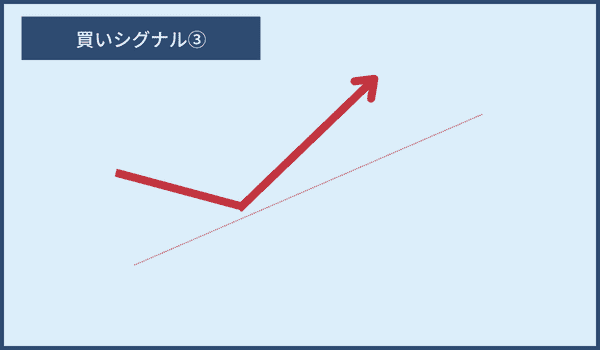

買いシグナル③

移動平均線の上に大きく乖離していた価格が移動平均線の手前まで下落するも、移動平均線を下抜けることなく再上昇していくタイミングが買いシグナル③です。この時の移動平均線は上向きです。

買いシグナル②と同じく、上昇時の押し目を狙いの買いサインです。

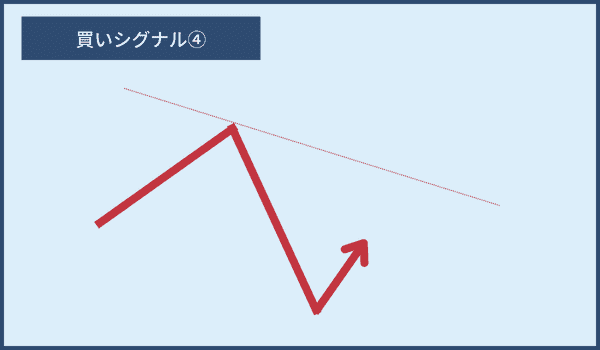

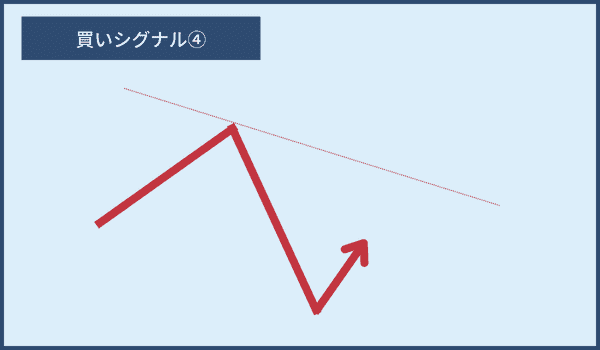

買いシグナル④

価格が移動平均線から大きく下に乖離したタイミングが買いシグナル④です。価格が移動平均線から乖離しすぎたときの、移動平均線に戻っていく反発を狙っての逆張り的な買いとなります。この場合、上昇せずにそのまま下落していく可能性もあるのでリスクが高めです。

買いシグナルのまとめ

- 買いシグナル①:上向き、もしくは横向きの移動平均線をローソク足が上抜いたタイミング。上昇トレンドへの転換を狙う買いサイン。

- 買いシグナル②:上向きの移動平均線をローソク足が一時的に下抜けたものの、再上昇して移動平均線を上抜けたタイミング。押し目を狙う買いサイン。

- 買いシグナル③:移動平均線の上に大きく乖離していたローソク足が移動平均線の手前まで下落するも、移動平均線を下抜けることなく再上昇していくタイミング。押し目を狙う買いサイン。

- 買いシグナル④:ローソク足が移動平均線から大きく下方に乖離したタイミング。移動平均線への回帰を狙う買いサイン。

売りの4パターン

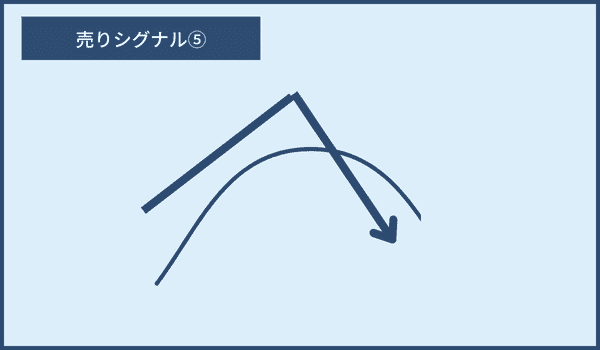

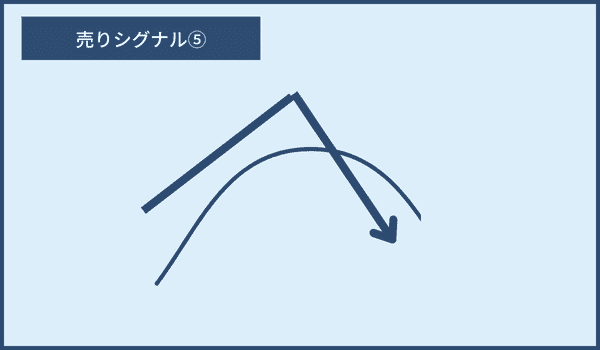

売りシグナル⑤

移動平均線が下向き、または横ばいの移動平均線を価格が下抜いたタイミングが売りシグナル⑤です。

買いシグナル①とは反対で、下落トレンドへ転換するタイミングを狙う売りサインになります。

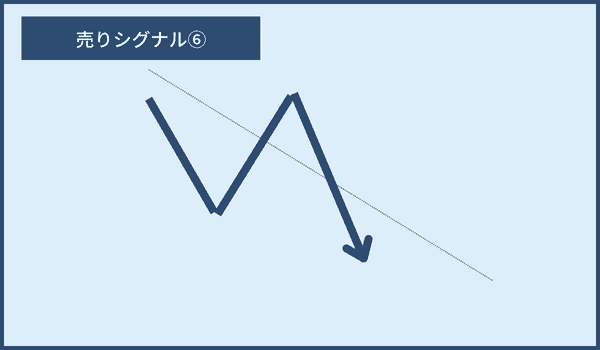

売りシグナル⑥

価格が下向きの移動平均線を一時的に上抜けたものの、すぐに再下落して移動平均線を下抜けたタイミングが売りシグナル⑥。

下落トレンド時の戻り売りを狙う売りサインです。

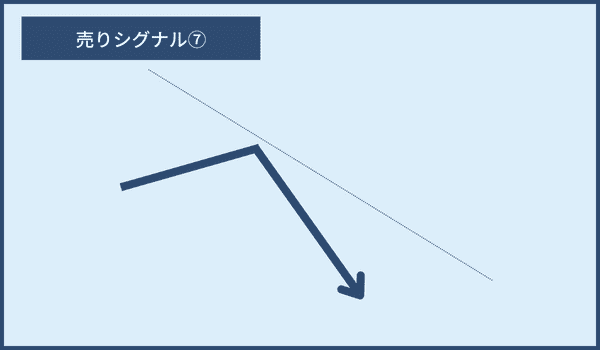

売りシグナル⑦

移動平均線の下に大きく乖離していた価格が移動平均線の手前まで上昇するも、移動平均線を上抜けることなく再下落していくタイミングが売りシグナル⑦です。

売りシグナル⑦と同じく、下落トレンドでの戻り売りを狙う売りサインに。

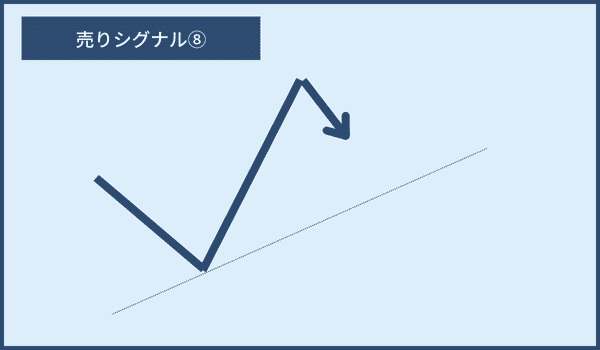

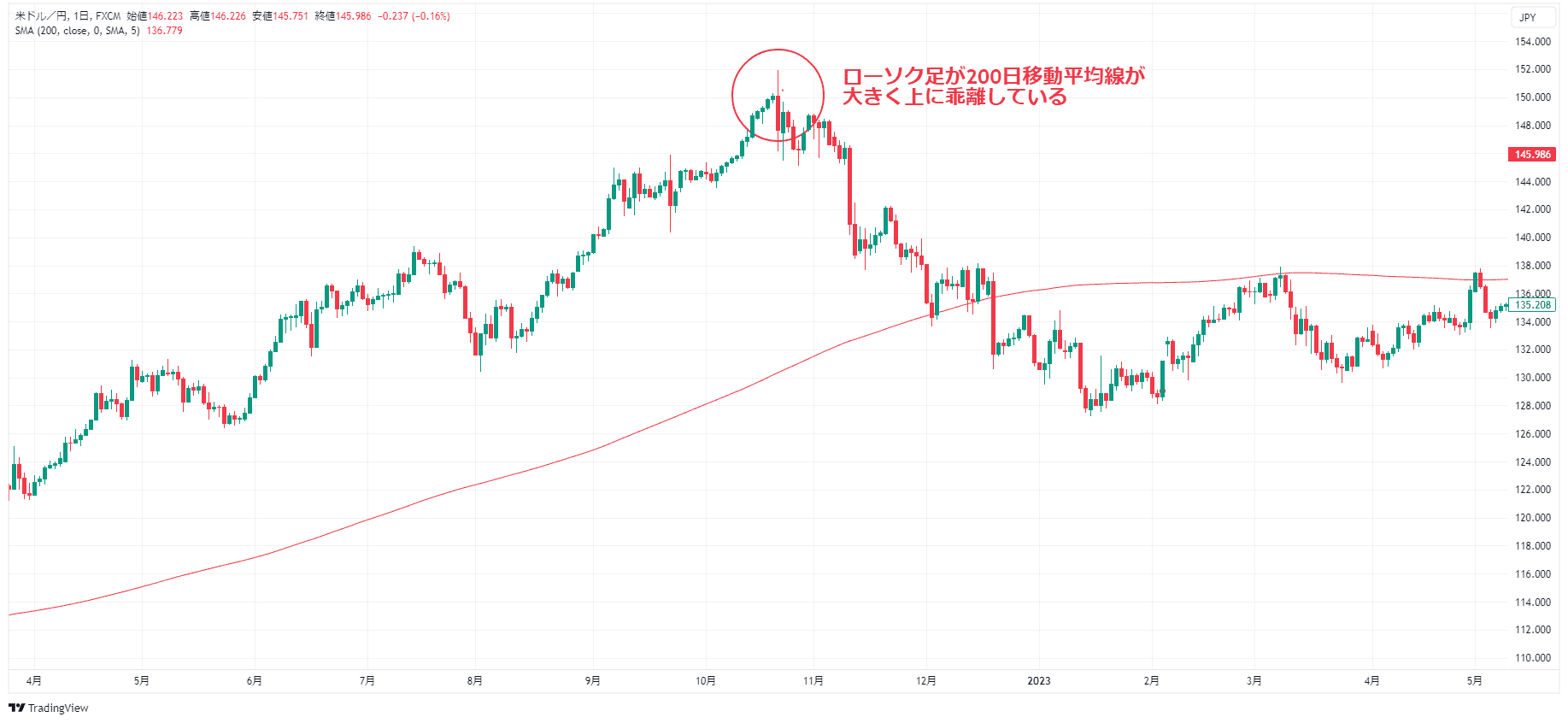

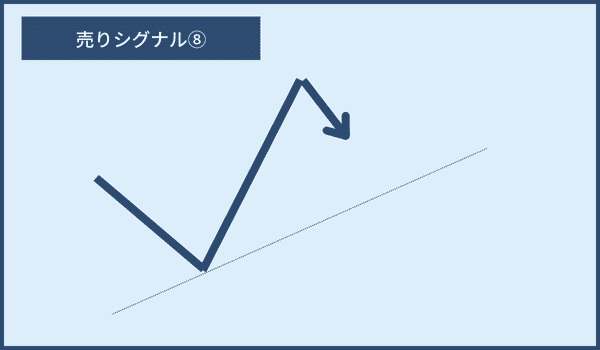

売りシグナル⑧

価格が移動平均線から大きく上方に乖離したタイミングが売りシグナル⑧です。

買いシグナル⑧と同じく、価格が移動平均線から乖離しすぎたとき、移動平均線に戻っていく反発を狙った売りになります。そのまま上昇していく可能性もあるので要注意。

売りシグナルのまとめ

- 売りシグナル⑤:移動平均線が下向き、または横ばいの移動平均線を価格が下抜いたタイミング。下落トレンドへの転換を狙う売りサイン。

- 売りシグナル⑥:価格が下向きの移動平均線を一時的に上抜けたものの、すぐに再下落して移動平均線を下抜けたタイミング。戻り売りを狙う売りサイン。

- 売りシグナル⑦:移動平均線の下に大きく乖離していた価格が移動平均線の手前まで上昇するも、移動平均線を上抜けることなく再下落していくタイミング。戻り売りを狙う売りサイン。

- 売りシグナル⑧:価格が移動平均線から大きく上に乖離したタイミング。移動平均線への回帰を狙う売りサイン。

実際のチャートを見ながら、グランビルの法則の事例を紹介

実際に、米ドル/円の日足チャートに200日移動平均線を表示させたチャートで、グランビルの法則を使った売買事例を紹介します。

買いの事例は買いシグナル①と買いシグナル④、売りの事例は売りシグナル⑤と売りシグナル⑧を解説していきます。

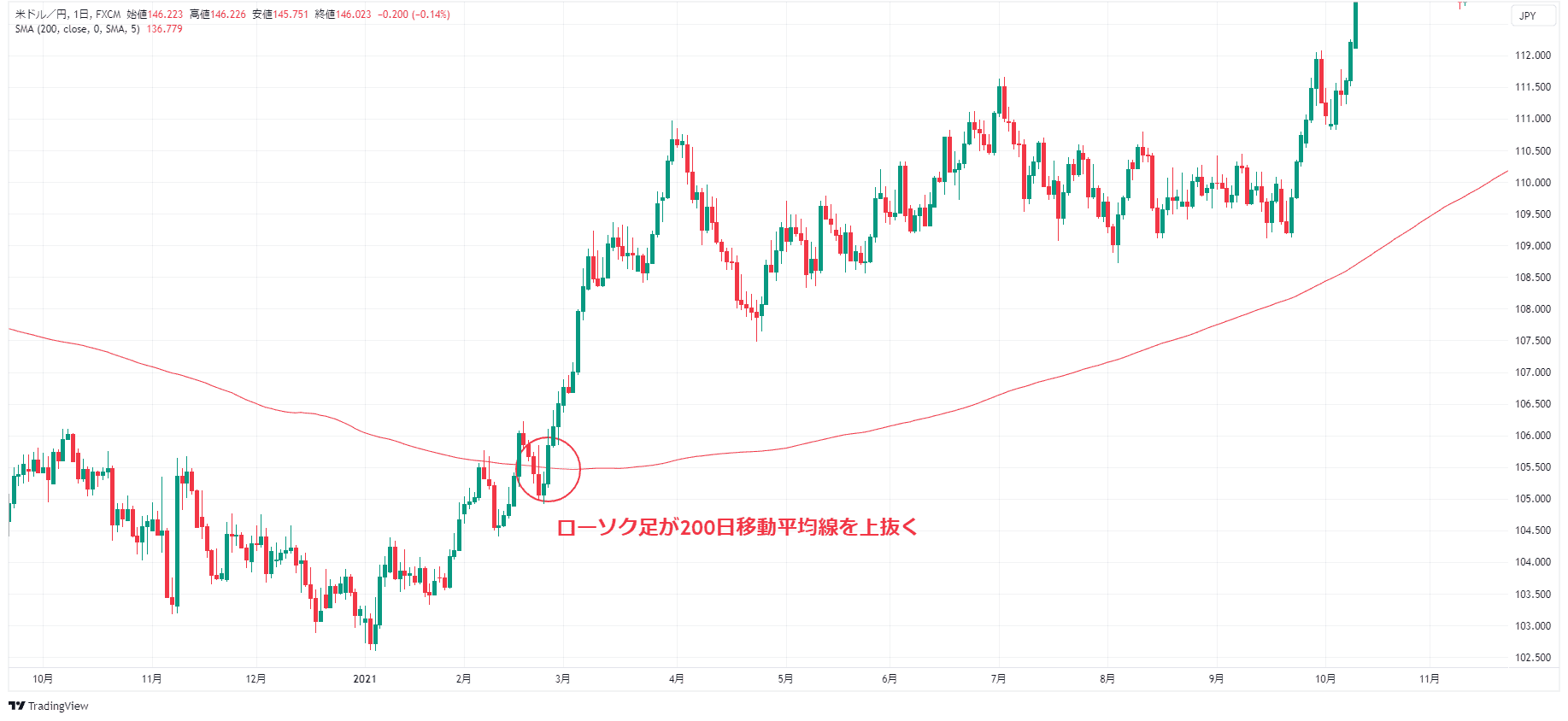

買いシグナル①の取引事例

画像は買いシグナル①の事例です。ローソク足が200日移動平均線を上抜いた後、上昇トレンドとなっています。

この上昇トレンドへの転換を狙って、価格が移動平均線を上抜いたタイミングで買うのが買いシグナル①を使った取引方法です。

ただし、価格が移動平均線を上抜いたからと言って必ず上昇トレンドになるわけではありません。過信は禁物です。

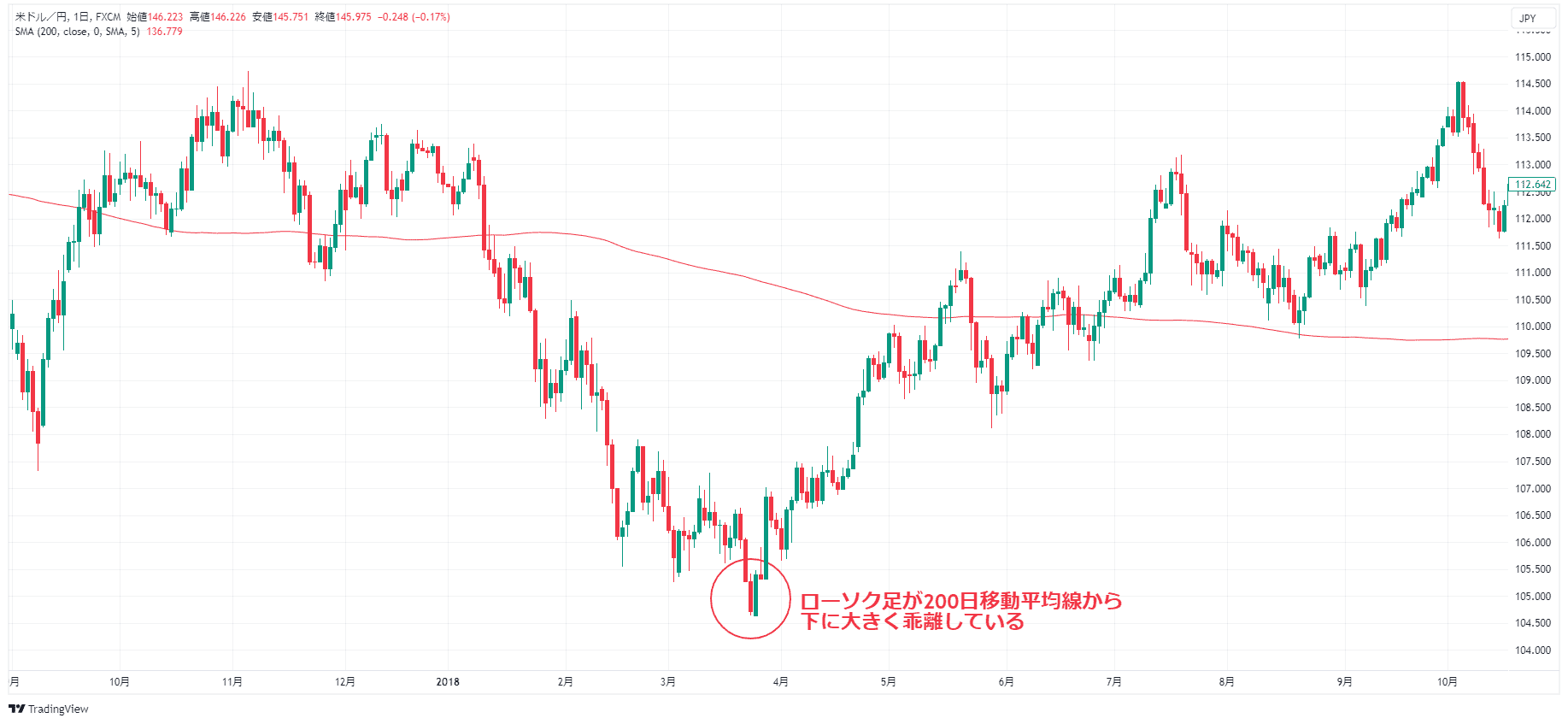

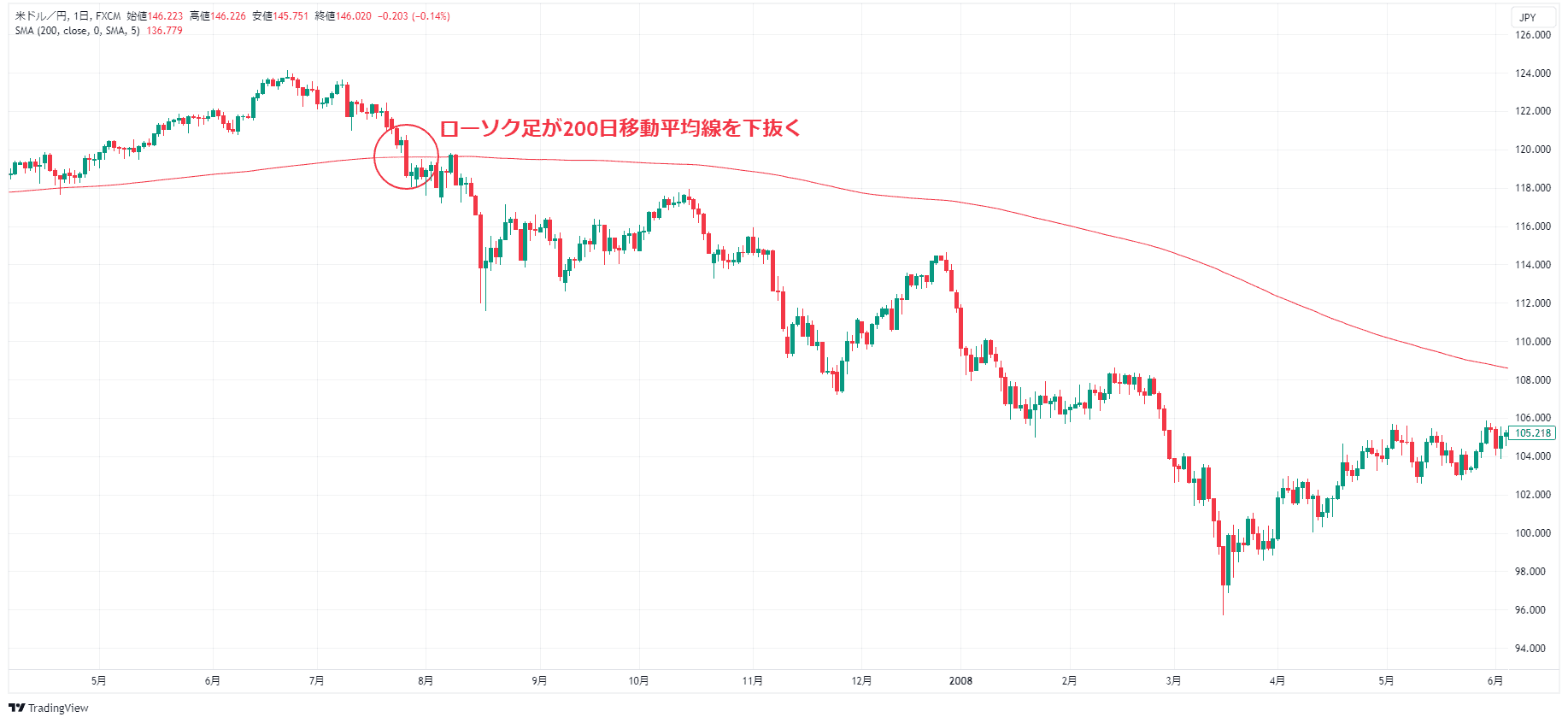

買いシグナル④の取引事例

画像は買いシグナル④の事例です。価格が200日移動平均線から大きく下に乖離していますが、そこから移動平均線に収束していきました。

この移動平均線への戻りを狙って、価格が移動平均線から大きく下に乖離した時に買うのが買いシグナル④です。

一見すると簡単そうに見えますが、いざ実際にエントリーのタイミングを待ってみると、移動平均線一つだけで決断するのが難しいことがわかるのではないでしょうか。

過去のチャートだと一目瞭然でも、リアルタイムではこの先どうなるかわかりません。チャート画面の一番右のローソク足は下降トレンドの真っ最中なのです。

そのため、この買いシグナル④を狙う場合は、移動平均線だけで判断するのではなく、複数のテクニカル指標を用いて判断材料を増やした方がよいでしょう。

売りシグナル⑤の取引事例

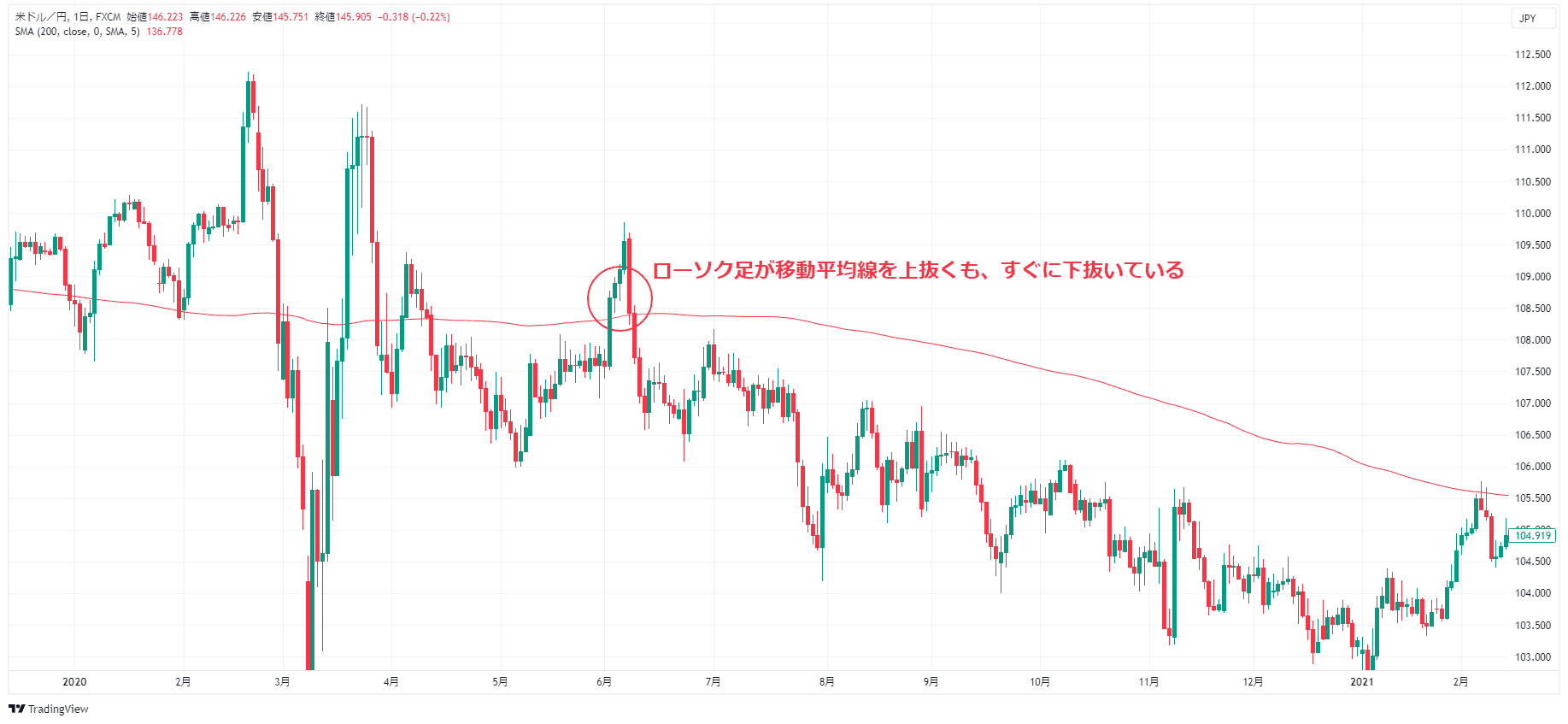

画像は売りシグナル⑤の事例です。ローソク足が200日移動平均線を下抜いた後、下落トレンドとなっています。

この下落トレンドへの転換を狙って、価格が移動平均線を下抜いたタイミングで売りを行うのが売りシグナル⑤です。

買いシグナル①とは正反対なのが売りシグナル⑤ですが、こちらも価格が移動平均線を下抜いたからといって必ず下落トレンドになるわけではないことを念頭に置いておきましょう。

買いシグナル⑧の取引事例

画像は売りシグナル⑧の事例です。価格が200日移動平均線から大きく上に乖離したあと、ローソク足は移動平均線に戻っています。

買いシグナル④と同じく移動平均線への戻りを狙います。買いシグナル⑧は買いシグナル④の売りバージョンというイメージです。

ただし、買いシグナル④と同様に必ず移動平均線に戻るわけではなく、そのまま上昇していく可能性もあるので、取引する場合は要注意。

たとえば、チャートパターンのダブルトップやオシレーター系指標のダイバージェンス(逆行現象)など、反転のサインに使える材料を組み合わせてエントリーの確度を高めるようにしましょう。

グランビルの法則を相場分析に使う際のポイント

ここまではグランビルの法則の基本的な理論について解説してきました。

ここからは、実際のトレードでグランビルの法則を使う際の重要なポイントを解説します。

「買いシグナル①」と「売りシグナル⑤」がシンプルで狙いやすい

グランビルの法則には4つの買いシグナルと、4つの売りシグナルの計8種類の売買シグナルがあります。

この中で買いシグナル②と買いシグナル③は押し目を狙い、売りシグナル⑥と売りシグナル⑦は戻り売りを狙うものです。トレード初心者が実際のチャート上で押し目や戻りを判断するのはやや難しい面があります。

また、買いシグナル④と売りシグナル⑧はトレンドに逆らう逆張り的な売買になり、そのままトレンドの方向に動く可能性も高いため、初心者にはリスクが高めです。

そういった点をふまえると、ローソク足が移動平均線を上抜いたタイミングを狙う買いシグナル①と、ローソク足が移動平均線を下抜くタイミングを狙う売りシグナル⑤はシンプルかつ視覚的にも分かりやすいといえるでしょう。

初心者のうちは買いシグナル①と売りシグナル⑤の発生を狙ってトレードするのが良いと思われます。

グランビルの法則にもダマシがある

グランビルの法則を使えば必ず勝てるわけではありません。いわゆる「ダマシ」に注意が必要です。

ダマシとは、テクニカル指標などで発生した買いサインや売りサインとは反対に動くこと。

例えば、「買いサインが出たから買いエントリーしたものの、すぐに下落してしまった」「売りサインが出たから売りエントリーしたのに、方向感が出ず揉み合っている」ということはFXや株式ではよくある話です。

画像は買いシグナル①でダマシとなった一例です。

ローソク足が移動平均線を上抜いたため買いシグナル①と思いきや、すぐに移動平均線を下抜き、そのまま下落しています。ローソク足が移動平均線を上抜いたタイミングで買いエントリーをして、そのまま保有を続けていれば、損失が膨らんでいたでしょう。

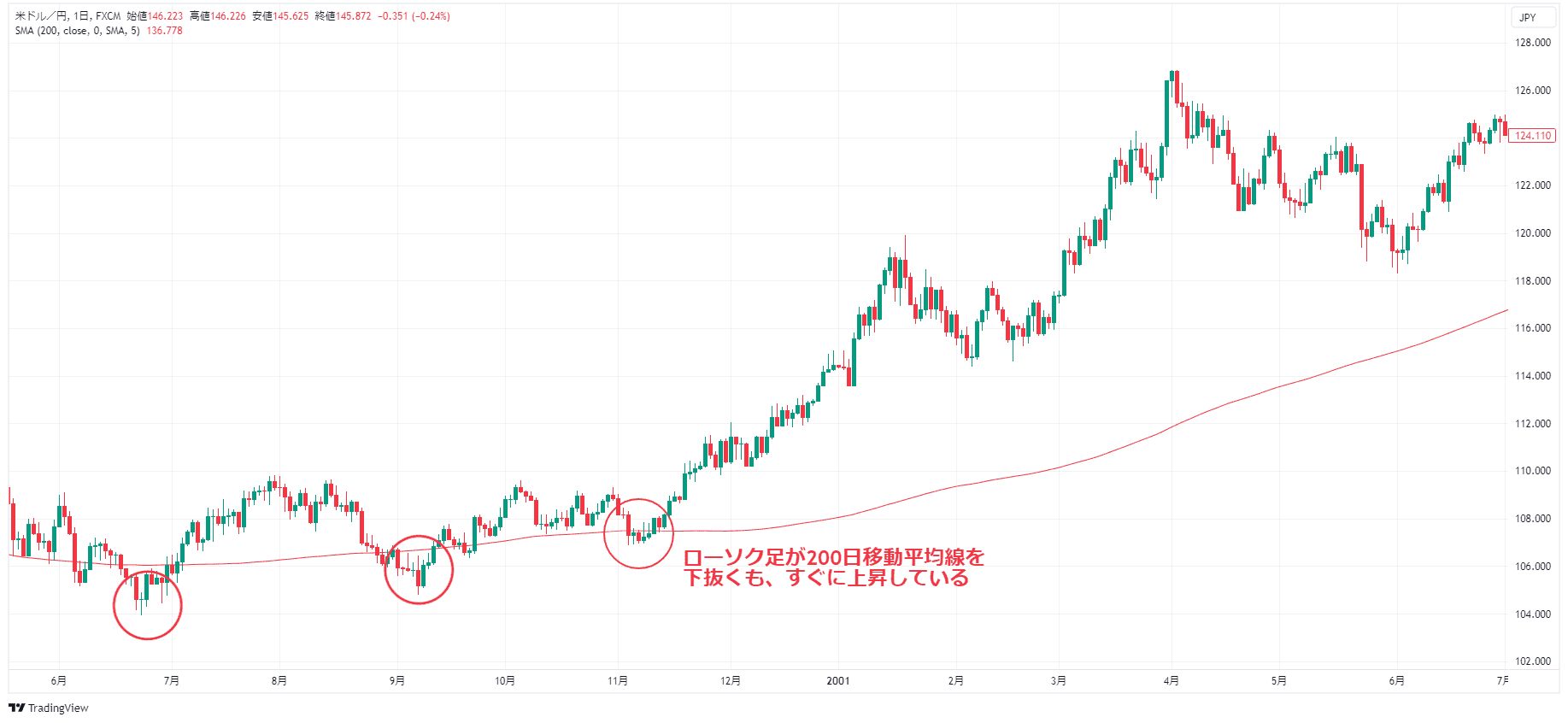

こちらの画像は売りシグナル⑤のダマシの事例です。ローソク足が何度か移動平均線を下抜こうとしていましたが、いずれもすぐに反転し上昇しています。

この時の3つめのダマシの価格は108円。その後最大で126円まで上昇しています。もし、「いずれ下がるだろう」「法則通りになるに違いない」と頑なに売りエントリーを保有し続けていたら、最悪でロスカットになる可能性もあったということです。

このようにテクニカル指標の売買サインではダマシが起きることは多々あります。グランビルの法則を使う際は、想定とは逆に動いても損失を減らせるように、エントリーと同時に損切りを入れておくことをおすすめします。

オシレーター系のテクニカル指標と組み合わせるのもアリ

移動平均線だけでグランビルの法則を使って取引をするよりも、他のインジケーターと組み合わせるとより取引の確度が高まります。

移動平均線はトレンドを表すトレンド系のテクニカル指標なので、RSIやストキャスティクスなどの買われ過ぎや売られ過ぎ(過熱感)を表すオシレーター系のテクニカル指標と組み合わせると、短期トレードでは特に効果的になります。

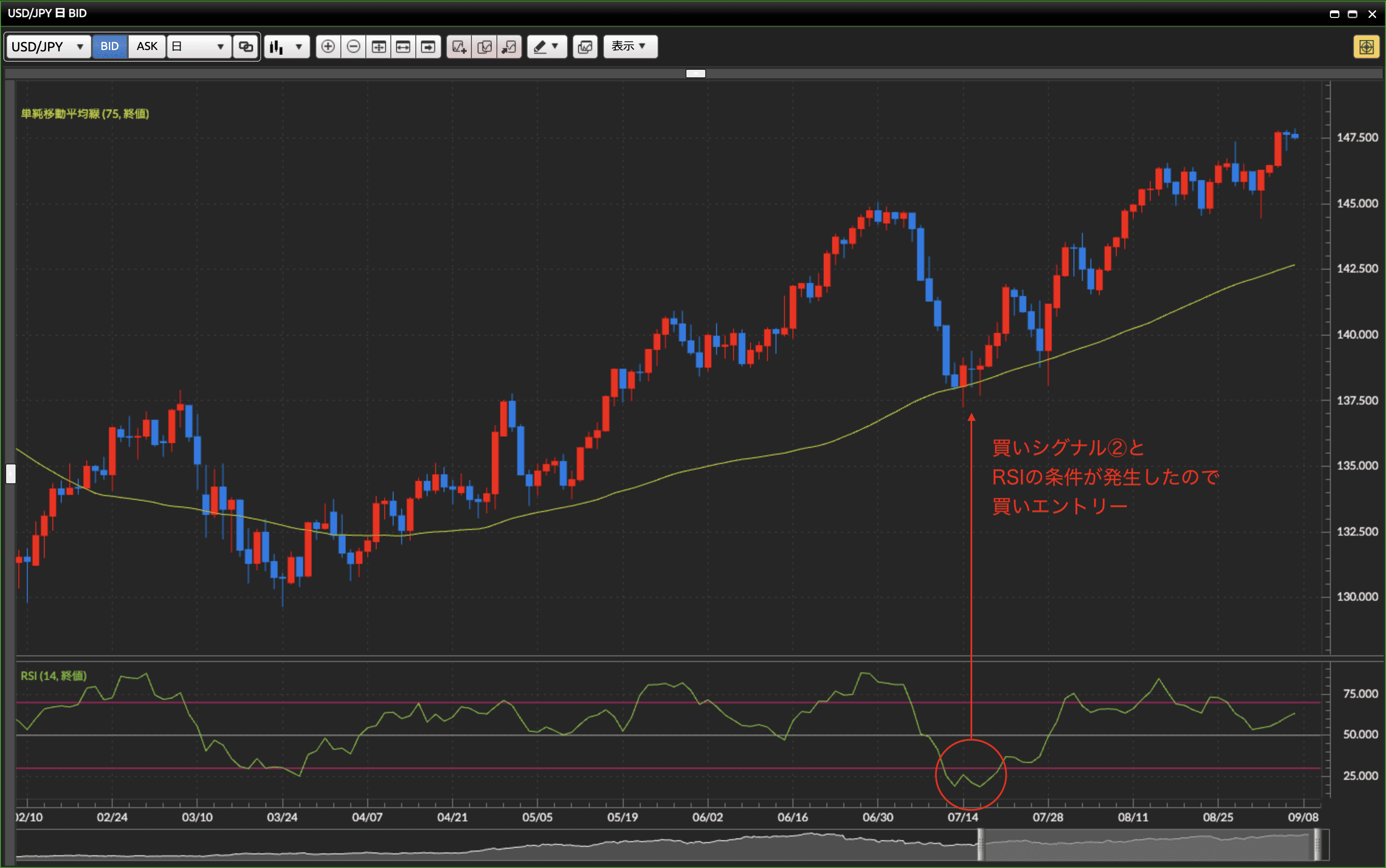

例えば、RSIは30以下は売られ過ぎ、70以上は買われ過ぎを示すため、「RSIが30以下で買いシグナルが出たら買い」「RSIが70以上の時に売りシグナルが出たら売り」のようなトレードが考えられるでしょう。

上の画像は、買いシグナル②とRSIを組み合わせたトレード例です。

また、移動平均乖離率というテクニカル指標を使う方法もあります。移動平均乖離率とは名前の通り、現在の価格が移動平均線からどのくらい離れているかを表すテクニカル指標です。

価格が移動平均線から上に乖離すると移動平均乖離率はプラスに動き、反対に下に乖離すると移動平均乖離率はマイナスに動きます。

移動平均線乖離率を使って買いシグナル④や売りシグナル⑧が発生しそうなポイントを探すのも有効でしょう。

移動平均線乖離率を搭載している取引ツールを提供しているFX会社があるので、こういったFX会社を選ぶというのもありです。

移動平均線乖離率が使えるFX会社のチャートツール

ただし、オシレーター系指標を使えば必ず勝てるわけではない点は理解しておきましょう。

グランビルの法則は実際のトレードには使えるの?

グランビルの法則は理論的には、売買タイミングを測る方法としては有効です。しかし実践においては、常に動いている相場で売買シグナルを使って取引するのは難しい面があるのも事実です。

後からチャートを見たら「買いシグナル③が出たから買いだ」、「売りシグナル②が出たから売ろう」などのように判断できますが、トレードに慣れていないと見つけにくく、仮に見つけても「もしかしたらそのまま下がるかもしれない」「もしかしたらそのまま上がるかもしれない」という恐怖が勝ってしまい、売買タイミングを逃してしまうケースもあります。

また、シグナルが発生したのでエントリーし、反対に動いたから損切りしたら、すぐに反転して結果的にシグナルが正しかったという場合もあります。

そのため、よほどトレードに慣れた人でないと、ダマシの多いグランビルの法則を使いこなして取引するのは難しいかもしれません。

トレードに不慣れな初心者のうちは、価格が移動平均線を上抜く「買いシグナル①」と、価格が移動平均線を下抜く「売りシグナル⑤」をマスターすることから目指してみてはいかがでしょうか。この2つのシグナルはダマシも分かりやすいためおすすめです。

また、価格は移動平均線に回帰する習性があるため、実際にトレードはしなくても、買いシグナル④と売りシグナル⑧は覚えておくと良いでしょう。

そして、どんなトレードでもそうなのですが、「ダマシとなる可能性」を常に意識しておくことを忘れないでください。ダマシの対策としては、常に新規注文時に損切りを考えておくことが有効です。

例えば、買いシグナル①だと移動平均線を下抜いたら損切りするような形です。

グランビルの法則をはじめ、必ず勝てるトレード手法はありません。しっかりとリスク管理をしておくことが大切です。

グランビルの法則についてよくある質問

最後に、グランビルの法則についてよくある質問をまとめました。

グランビルの法則を使えば必ず勝てるわけではありません。あくまでも移動平均線を使った買いと売りのタイミングを測る一つの方法です。そもそも必ず勝てるテクニカル指標や手法は存在しません。グランビルの法則も売買シグナルとは逆行する可能性があります。基本的に取引する際は、ストップロスの設定や無理のないロット数で取引するなど、リスク管理を徹底することが大切です。

グランビルの法則を考案したジョゼフ・グランビル氏は200日移動平均線を使っていたので、200日移動平均線を使うと良いと思われます。ただし、グランビル氏は「このパラメーターが良い」と決めていないため、自身が使いやすいパラメーターでも問題ありません。

実際の相場は不規則に動くため、売買シグナルを見つけるのが難しく、シグナル通りに動かずに逆行していくケースも多々あります。特に買いシグナル④と売りシグナル⑧は逆張りになるため、思惑が外れたときのリスクが大きくなります。想定と異なっても損失を軽減できるように、損切りはしっかりと行うことが大切です。

RSIやストキャスティクスなどのオシレーター系のテクニカル指標と組み合わせると売買の確度が高まるメリットがあります。

「グランビルの法則 インジケーター」などで検索すると、MT4やMT5で使用できるグランビルの法則のシグナルが出るインジケーターやサインツールを提供している個人ブログがあります。ただし、あくまで個人が作成しているため、それらの使用は自己責任です。バックテストをして実際に使えそうか確認した上で使用しましょう。

まとめ

- グランビルの法則とは移動平均線と価格の関係によるトレード理論

- グランビルの法則には計8つのシグナルがあるが、初心者には判断が難しいものも多い

- まずは「買いシグナル①」と「売りシグナル⑤」をマスターするところから始めるのがおすすめ

- グランビルの法則にも「ダマシ」はよくあるので、エントリー時には必ず損切りラインも考えておく