知識確認テストって何?

知識確認テストとは、バイナリーオプションを始めるにあたって必要な知識があるのかを確認するための試験です。ランダムに出題される○×問題に解答し、一定水準の正解を出せれば「知識あり」と判断されます。運転免許の試験問題のようなものをイメージしてもらえばいいでしょう。

2択形式の問題ではあるのですが、専門用語が入り混じっているので、投資経験が一切ない方には少し難しく感じるかもしれません。

テストに合格しなければ取引が始められない?

バイナリーオプションを始めるには、知識確認テストに合格することが必須であり、知識確認テストに合格してはじめてオプション取引が可能となります。

なお、知識確認テストは基本的に口座開設時に行われます。

口座開設の申し込みをする際にテストを行い、それに合格すると最終的な審査に進むことができます。

つまり、知識確認テストに合格しなければ口座を開設できず、取引を始められないというわけです。

また、取り扱い会社によって異なりますが、バイナリーオプション口座のみの開設は原則できないようになっており、事前にFX口座や総合口座、代表口座などを開設しておく必要があります。

そのような会社では、FX口座、総合口座、代表口座の開設手続きのときにバイナリーオプション口座も同時に申し込むのが一般的です。

「テスト」というと思わず身構えてしまうかもしれませんが、怖がることはありません。

仮に不合格となった場合も、翌日以降なら再テストを受けることができますし、挑戦は何度でも可能。諦めなければ誰でもバイナリーオプションを始められると思っていいでしょう。

なぜこんなテストが行われているのかというと、投資知識の全くない人が安易にバイナリーオプションを始めることによって起こりうるリスクを防ぐためです。

金融庁が定めている規制ルールの一つであり、国内全てのバイナリーオプション業者は知識確認テストを導入しています。

もし国内のバイナリーオプション業者に登録した際に知識確認テストがなければ、無登録業者(金融庁の許可を得ていない違法業者)であることを疑うようにしてください。

知識確認テストの内容と難易度

知識確認テストの具体的な内容について、詳しく説明していきます。

【知識確認テストの基本情報】

知識確認テストでは、2択形式で主にオプション取引に関する問題が出題されます。例えば、以下のような問題です。

-

例題

次の文章のうち、オプションの買い手の権利・義務について、正しければ○、誤っていれば×を選択。オプションの買い手は、権利行使をしなくても、オプションの売り手にプレミアムを支払わなければならない。

→答え:○

みんなのFXより引用

このような問題がだいたい20問前後出題されます。専門用語が含まれているため、初めて投資用語に触れる方は難しく感じるかもしれません。

FXなどの投資経験がある方であれば、専門用語をいくつか覚えれば合格することができるでしょう。投資経験ゼロの方でも、この記事などで事前に勉強すれば、テストに合格することは可能です。

テストに合格するための4つの勉強法

知識確認テストに合格するために必要なのは、オプションに関する最低限の知識を覚えることです。

ここでは、知識確認テストに合格するための知識が身につく方法をいくつか紹介します。

①この記事を最後まで読む

読者の方は、この記事を最後まで読んでいただければOKです。

オプション取引の仕組みやリスクについて詳しく説明していくので、読み終わる頃には知識確認テストに合格するための知識が身につきます。

②インターネットで例題を調べてみる

インターネットで調べてみると、知識確認テストの例題がたくさん見つかります。実際の知識確認テストでも、インターネットで見つかる例題と似たような問題が出題されるのでテスト対策に活用できます。

例題の答えが分かるようになれば、ほぼ知識確認テストは合格できるでしょう。

しかし、例題を調べてみると100問以上の問題が見つかります。それらを一つ一つ学ぶ作業は学習効率が良くありません。

③難しい用語をわかりやすい用語に言い換えてみる

知識確認テストでは、専門用語が散りばめられていて問題を読むと難しく感じるはずです。そこで、専門用語を別の言葉に置き換えて考えてみてください。

-

【言い換え前】

次の文章のうち、オプションの買い手の権利・義務について、正しければ○、誤っていれば×を選択。オプションの買い手は、権利行使をしなくても、オプションの売り手にプレミアムを支払わなければならない。

→答え:○

みんなのFXより引用

-

【言い換え後】

次の文章が正しければ○、誤っていれば×を選択してください。

サービス利用者は、***の権利を行使しなくても取引相手に対して何かしらの費用を支払う必要がある。

これだけでも問題の見え方が全然違うはずです。言い換えた問題文であれば、途中で取引をキャンセルした場合でも、手数料が発生する予測できる(手数料がなければ不公平)ので「○」に行き着きます。

問題文では、あえて専門用語を使用してあなたが用語を知っているかどうかを確認しています。そのままの言葉で考える必要はないので、あなたが理解しやすい言葉に言い換えて意味を理解しましょう。

間違いを誘う引っ掛け問題のようなものはありません。

④とりあえず知識確認テストを受けてみる

悩んでいるのであれば、実際に問題を解いてみるのが手っ取り早いです。問題をどう感じるかは人によって違うので、まずは本番の知識確認テストを受けてみてください。

不合格になっても気にする必要はありません。翌日以降に再度テストを受けることができます。

オプション取引とは?基礎から解説

1.仕組み編

バイナリーオプションでは、オプション取引という方法でトレードを行うことになります。ここでは、オプション取引全般について、仕組み、売買方法、リスク、計算の4つに分けて基礎から説明していきます。

【オプションとは?】

オプション・・・ある資産を将来のある時点においてあらかじめ決めた価格で売買を行う権利。また、この価格を権利行使価格という。

オプションとは、ある資産を将来のある時点においてあらかじめ決めた価格で売買を行う権利です。

オプションを利用した取引のことを「オプション取引」といい、例えば以下のような取引が考えられます。

あなたは、1ヶ月後にA社の株式を1株1000円で100株購入する権利を1万円で購入しました。

この権利を購入するための費用を「オプション料」または「プレミアム」といいます。

もし1ヶ月後にA社の株価が1株1100円になれば、買う権利を利用することで1株あたり100円分安く買えるわけなので、あなたは権利を行使してプレミアムを差し引いた額の利益を得ることができます。

また、1ヶ月後にA社の株価が900円になったとします。この場合は1株1000円でA社の株式を購入するよりも市場価格で買った方が安いので、あなたは1株1000円で購入する権利を放棄することができます。

この時、1ヶ月後のA社の株価に関係なくプレミアムである1万円が発生するものの、オプションを保有することで将来の価格変動に対処することができる利点があります。

オプション取引では、取引の対象となる資産を原資産、オプションの購入者を買い手、オプションの販売者を売り手と表現します。

オプションの買い手は後から権利を放棄する選択を選べますが、オプションの売り手は後から権利を破棄することができません。

オプションの種類

オプションを活用すると、価格変動が不安定な商品をあらかじめ決めた価格で取引することができます。このオプションにはさまざまな分類方法があります。

初めて読む人の中には「まったくわからない…」と感じる人もいるかもしれませんが、すぐにすべてを暗記する必要はありません。まずは「このような種類がある」ということを頭の片隅に置いておきましょう。

①原資産による分類

市場で取引されるオプションの原資産には、通貨、債券、先物、株式、株価指数、貴金属、エネルギーなどが存在します。それぞれに対して「通貨オプション」「債券オプション」...といった呼び方をすることがあります。

②取引内容による分類

【コールオプション】

将来のある時点において、原資産をあらかじめ決めた価格で買う権利のこと。例えば、1ヶ月後にA社の株式を1株1,000円で買う権利。

【プットオプション】

将来のある時点において、原資産をあらかじめ決めた価格で売る権利のこと。例えば、1ヶ月後にA社の株式を1株500円で売る権利。

買う権利をコールオプション、売る権利をプットオプションといいます。取引時には、コールオプションの買い手と売り手、プットオプションの買い手と売り手が存在し、オプションの買い手側は常にプレミアムを支払わなければなりません。

③取引条件による分類

【プレーンオプション(バニラオプション)】

原資産をあらかじめ決めた時間・価格で取引する権利のこと。特に条件が決められていなければ、オプションとはプレーンオプションのことを指します。

【エキゾチックオプション】

プレーンオプションに別の条件を付与したオプション。例えば、あらかじめ決めた時刻に一定価格以上になった場合のみ取引が成立するといった条件を付与します。

【バリアーオプション】

エキゾチックオプションの一種。価格変動が一定水準を超えた時点で権利が発生または破棄されるオプションのこと。値上がりまたは値下がりに対して片方のみ条件が設定されているシングルバリアと、値上がりと値下がりの両方に条件が設定されているダブルバリアが存在します。

【バイナリーオプション(ハイ&ロー)】

エキゾチックオプションの一種。相場の値上がりまたは値下がりを予測して、予測通りに相場が動いた場合にペイアウト(利益)が発生します。

プレーンオプションをベースとして、別の条件を付け加えたオプションをエキゾチックオプションと区別します。ハイ&ローとも呼ばれるバイナリーオプションはエキゾチックオプションの一つであり、細かく分けていくと他にも数種類のエキゾチックオプションがあります。

④権利行使のタイミングによる分類

【ヨーロピアンオプション】

あらかじめ決められた日時でのみ権利行使が可能なオプション。

【アメリカンオプション】

取引日からあらかじめ決めた日時までいつでも権利行使が可能なオプション。

【バミューダオプション】

あらかじめ決められた複数の日時で権利行使が可能なオプション。

オプションの権利行使のタイミングは、いつでも取引可能または指定日時のみ可能な場合が考えられます。それらをヨーロピアンオプション、アメリカンオプション、バミューダオプションと区別します。

繰り返しになりますが、今すぐ全部暗記する必要はありません。まずは「オプションにはいろいろな種類がある」ことがわかれば十分です。

2.売買方法編

ここでは、オプションの売り手と買い手の損益発生の仕組みを説明したうえで、具体的な取引方法についてご紹介します。

以下は、オプションの買い手と売り手の損益図です。

| オプション | 損益分岐点 | 利益 | 損失 | |

|---|---|---|---|---|

| 買い手 | コール | 権利行使価格+プレミアム | 無限 | 最大でもプレミアムのみ |

| プット | 権利行使価格ープレミアム | 無限 | 最大でもプレミアムのみ | |

| 売り手 | コール | 権利行使価格+プレミアム | 最大でもプレミアムのみ | 無限 |

| プット | 権利行使価格ープレミアム | 最大でもプレミアムのみ | 無限 |

オプションの買い手の利益は無限、損失は限定されるのに対して、オプションの売り手の利益は限定され、損失は無限であると言えます。

損失額が限定的な買い手側よりも損失可能性が無限大である売り手側が不利な取引に見えますが、オプションプライムの価格を調整することで売り手側も利益を出すことができます。

コールオプションの買い手と売り手の損益

では、実際に具体的な数値を用いながらコールオプションの買い手と売り手の損益について詳しく説明していきます。

たとえば、

原資産価格=1200円

権利行使価格=1000円

のときのコールオプションの買い手と売り手の損益についてみていきます。

原資産価格が権利行使価格より上昇すると予測する場合、コールオプションの買い付けを行います。

この時の損益分岐点は1000円(権利行使価格)+100円(プレミアム)=1100円となります。原資産価格がこの価格より上がった場合は利益を得ることができます。

予測通り原資産価格が上昇して1300円になったとすると、権利行使をして1000円で原資産を買い、市場で現在の原資産価格である1300円で売ることにより、1300円ー1100円=200円の利益を得ることができます。

また、この利益は原資産価格が上昇するほど大きくなります。

逆に、原資産価格が予測に反して1100円より下落した場合は、オプションの買い手は権利を放棄します。この場合はプレミアムのみが損失となります。

コールオプションの売り手には権利はなく、買い手の要望に応える義務を負います。

コールオプションの売り手の損益分岐点は買い手と同様に1000円(権利行使価格)+100円(プレミアム)=1100円となります。

原資産価格が1300円になってコールオプションの買い手が権利を行使した場合、売り手は市場で1300円で原資産を買い、権利行使価格の1000円で買い手に売り付けなければなりません。その結果、売り手は1100円ー1300円=-200円の損失を被ることになります。

逆に、原資産価格が1100円より下落した場合は、オプションの買い手は権利を放棄するため、売り手は100円のプレミアムを利益として受け取ることができます。

この時、売り手の損失は原資産価格が上がるほど大きくなるため無限であり、利益はプレミアムのみで限定されます。

プットオプションの買い手と売り手の損益

プットオプションの買い手と売り手の損益図は以下になります。

実際に具体的な数値を用いながら詳しく説明していきます。

たとえば、

原資産価格=1200円

権利行使価格=1000円

のときのプットオプションの買い手と売り手の損益をみていきます。

原資産価格が権利行使価格より下落すると予測する場合、プットオプションの買い付けを行います。

この時の損益分岐点は1000円(権利行使価格)ー100円(プレミアム)=900円となります。原資産価格がこの価格より下がった場合は、利益を得ることができます。

予測通り原資産価格が下落して800円になったとすると、800円で原資産を買い、権利行使をして1000円で売ることにより、1000円ー800円=200円の利益を得ることができます。

また、この利益が原資産価格が下落するほど大きくなります。

逆に、原資産価格が予測に反して900円より上昇した場合は、オプションの買い手は権利を放棄します。この場合はプレミアムのみが損失となります。

プットオプションの売り手には権利はなく、買い手の要望に応える義務を負います。

プットオプションの売り手の損益分岐点は、買い手と同様に1000円(権利行使価格)ー100円(プレミアム)=900円となります。

原資産価格が下落して800円になったとすると、買い手から1000円で原資産を買い、市場で800円で売らなければなりません。その結果、売り手は800円ー1000円=-200円の損失を被ることになります。

逆に原資産価格が900円より上昇した場合は、オプションの買い手は権利を放棄するため、売り手は100円のプレミアムを利益として受け取ることができます。

この時売り手の損失は原資産価格が下落するほど大きくなるため無限であり、利益はプレミアムのみに限定されます。

価格変動リスクを回避!オプションのヘッジ方法とは

ヘッジとは、原資産の値上がりや値下がりによって発生する損を回避する取引手法のことです。オプション取引をする場合、ヘッジをすることで価格変動リスクを抑えることができます。

例えば、1kg100円のお米を半年後も1kg100円で買えるオプションがあったとします。

このオプションを購入しておけば 半年後にお米の価格が値上がりした場合も1kg100円で購入できますし、仮に90円に値下がりしたとしても市場価格で安くお米を購入することができます。どちらに転んでも1kg100円という価格は保証されつつ、値下がりによる利益も享受することができます。

将来価格が不透明な市場環境では、こうしたヘッジは有効な取引手法であると言えます。

為替のヘッジ手法についても考えてみます。

ここでは、プットオプションの買いを利用したヘッジ方法について説明します。

たとえばFXで買いポジションを保有していたとします。しかし、FXのポジションは価格変動が上下どちらに転んでも無限に利益・損失が膨らんでいく仕組みです。下落時の損失を抑えるにはどうすれば良いのでしょうか?

そこで、プットオプションを購入してみます。すると、価格が下落しても買いポジションの損失は、プットオプションの利益によって相殺されます。

価格が上昇した場合は、プットオプションの権利を放棄すれば良いので、プレミアムを差し引いた買いポジションの利益が残ります。

いずれにしても、買いポジションの損失は限定的となり、利益は無限に伸ばしていくことが可能です。FXでもこうしたヘッジ手法によって価格変動リスクを回避することができます。

実際のテストでは以下のように出題されます。

カバードオプションとは?

カバードオプションとは、プレミアムを目的に原資産を保有した状態でオプションを売ることです。価格変動が横ばいになると予測するのであれば、カバードオプションを活用して短期的な利益を狙うことができます。

原資産を買いポジションで保有した状態でコールオプションを売る「カバードコール」と原資産を売りポジションで保有した状態でプットオプションを売る「カバードプット」が存在します。

カバードコールを例に考えてみます。

FXの買いポジションを100円で保有した状態で、権利行使価格が110円のコールオプションを10円で売り付けることにします。

すると、価格変動による損益は次のようになります。

| 原資産価格 | 80円 | 90円 | 100円 | 110円 | 120円 | 130円 |

|---|---|---|---|---|---|---|

| FXの買いの損益 | -20円 | -10円 | 0円 | 10円 | 20円 | 30円 |

| コールオプションの売りの損益 | 10円 | 10円 | 10円 | 10円 | 0円 | -10円 |

| 合計損益 | -10円 | 0円 | 10円 | 20円 | 20円 | 20円 |

原資産価格がどんなに値上がりしても最大利益は20円に留まるものの、大幅な下落時には損失が無限大に拡大していきます。

しかし、100円から120円の間で横ばいとなる価格変動を予測するのであれば、プレミアムによって利益を確保することが可能です。

価格変動の少ない相場において、カバードオプションは有効な取引方法であると言えるでしょう。

プレーンオプションを組み合わせた投資方法

コールオプションとプットオプションを組み合わせることで利益を狙う方法もあります。これは価格変動が大きいと予測する場合と価格変動が少ないと予測する場合で分けられます。

価格変動が大きいと予測する場合

コールオプションとプットオプションを同時に買いで保有することで、値上がり・値下がりのどちらに転んでも利益を出すことができます。この時の最大損失はコールオプションとプットオプションのプレミアムとなります。

権利行使価格110円のコールオプションを5円、権利行使価格90円のプットオプションを5円で買うとします。

するとそれぞれの損益は次のようになります。

| 原資産価格 | 70円 | 80円 | 90円 | 100円 | 110円 | 120円 | 130円 |

|---|---|---|---|---|---|---|---|

| コールオプションの買い | -5円 | -5円 | -5円 | -5円 | -5円 | 5円 | 15円 |

| プットオプションの買い | 15円 | 5円 | 5円 | 5円 | 5円 | 5円 | 5円 |

| 合計損益 | 10円 | 0円 | 10円 | 10円 | 10円 | 0円 | 10円 |

コールオプションとプットオプションを合わせた最大損失は10円となり、80円と120円を損益分岐点として、以降は値上がり・値下がりするほど利益が拡大します。

価格変動の大きなタイミングでは有効であるものの、価格変動が小さいとプレミアム分の損失が発生するデメリットがあります。

実際には、以下のような問題が出題されます。

オプションの取引手法として正しければ○誤っていれば×を選択。 原資産価格が大きく騰落することを予測し上昇下落いずれの方向に動いても利益を得るため原資産価格より権利行使価格が高いコールオプションと原資産価格より権利行使価格が低いプットオプションの2つのオプションを合わせて取得した。

⇒答え:〇

みんなのFXより引用価格変動が小さいと予測する場合

コールオプションとプットオプションを同時に売りで保有することで、値上がりが小さければプレミアム×2の利益を出すことができます。この時の最大損失は無限大となります。

先ほどとは反対に、権利行使価格110円のコールオプションを5円、権利行使価格90円のプットオプションを5円で売るとします。

するとそれぞれの損益は次のようになります。

| 原資産価格 | 70円 | 80円 | 90円 | 100円 | 110円 | 120円 | 130円 |

|---|---|---|---|---|---|---|---|

| コールオプションの売り | 5円 | 5円 | 5円 | 5円 | 5円 | -5円 | -15円 |

| プットオプションの売り | -15円 | -5円 | 5円 | 5円 | 5円 | 5円 | 5円 |

| 損益 | -10円 | 0円 | 10円 | 10円 | 10円 | 0円 | -10円 |

コールオプションとプットオプションを合わせた最大利益は10円となるものの、価格変動が80円と120円の間に留まれば、利益が発生します。

しかし、それ以上の価格変動が発生した場合は無限大に損失が広がるため、価格変動の大きい相場には向いていません。

実際のテストでは以下のような問題が出題されます。

オプションの取引手法として正しければ○誤っていれば×を選択。 原資産価格の騰落幅が小さいと予測し上昇下落いずれの方向に動いても利益を得るためコールオプションとプットオプションの2つのオプションを合わせて付与(売却)した。

⇒答え:〇

みんなのFXより引用3.価格編

ここまでで、オプションにはさまざまな種類と取引手法があることが分かりました。では、オプションの価値はどのように決まるのでしょうか?

本源的価値と時間的価値

オプション価格=本源的価値+時間的価値

オプションの価値は、本源的価値と時間的価値を足したものになります。本源的価値が100円、時間的価値が100円だとすれば、オプションの価値は200円です。

本源的価値と時間的価値について詳しく説明していきます。

-

【本源的価値】

現時点でのオプションが持っている価値で、資産の現在価格と権利行使価格によって決まります。

本源的価値はコールオプションとプットオプションで求め方が異なります。

コールオプション:本源的価値=原資産価格ー権利行使価格

プットオプション:本源的価値=権利行使価格ー原資産価格

例えば、A社の現在の株価が1株1,000円だとして、オプションの権利行使価格が800円ならば、そのオプションには200円の本源的価値があると言います。

もしオプションの価格が1,000円以上であるならば、その本源的価値はゼロとなります。(権利を行使しても意味がないため)

また、原資産価格と権利行使価格と本源的価値の関係性は以下のようになります。

| 権利行使価格 | オプション | 本源的価値 | |

|---|---|---|---|

| 原資産価格が一定 | 高い | コール | 低い |

| プット | 高い | ||

| 低い | コール | 高い | |

| プット | 低い |

原資産価格が同じ場合、コールオプションでは権利行使価格が高くなるほど本源的価値は小さくなり、プットオプションでは権利行使価格が高くなるほど本源的価値は大きくなります。

| 原資産価格 | オプション | 本源的価値 | |

|---|---|---|---|

| 権利行使価格が一定 | 高い | コール | 高い |

| プット | 低い | ||

| 低い | コール | 低い | |

| プット | 高い |

同様に権利行使価格が同じ場合、コールオプションでは原資産価格が高いほど本源的価値は大きくなり、プットオプションでは原資産価格が高くなるほど本源的価値が小さくなります。

-

【時間的価値】

オプションを行使するまでの間に期待できる価格変動から生じる価値のことです。

原資産の価格は常に変動し、権利行使までの時間が長いほど時間的価値は大きくなりやすく、権利行使時刻になると時間的価値はゼロになります。

オプションの時間的価値は権利行使までの時間だけでなく、原資産の価格変動率によっても変わってきます。

価格変動率が大きい原資産であれば、必然的にプレミアムは高くなりやすく、価格変動率の小さい原資産はプレミアムが低くなりやすいです。

価格変動率のことをボラティリティと呼び、オプションの時間的価値はヒストリカルボラティリティとインプライドボラティリティによって決まっていきます。

【ヒストリカルボラティリティ】

過去の値動きを平均化することで得られる価格変動率のこと。HVと略され、歴史的変動率とも呼ばれています。過去の価格変動が激しいほどリスクが高く、価格変動が少なければリスクが低いと判断されます。

【インプライドボラティリティ】

将来の値動きの予測をもとに得られる変動率のこと。IVと略され、予想変動率とも呼ばれています。過去の価格変動率を示すヒストリカルボラティリティや現在のオプション価格、市場参加者の将来予測から逆算して求めていきます。

少し難易度が高いかもしれませんが、「過去の値動きから導き出される変動率」と「過去の変動率+現在の値動きから予測される将来の変動率」があり、オプションの時間的価値は変動率によって変化することを覚えておきましょう。

価格変動率は、HV・IVと略されて使われるのが一般的であり、IVの方が使用頻度が高いです。

オプションの3つの状態

オプションの状態は、権利行使価格と市場価格との関係性によって次の3つに分けられます。

【インザマネー】

オプションが本源的価値を持った状態のことです。権利行使時に利益を確保することができ、市場価格と権利行使価格の差がプラスになっています。

【アットザマネー】

オプションの権利行使価格が市場価格と同等である状態のことです。権利行使時に損益が発生せず、市場価格と権利行使価格が均衡しています。

【アウトオブザマネー】

オプションの権利行使価格で取引すると損が出てしまう状態のことです。本源的価値を持たず、時間的価値のみが存在します。

オプション取引を成立させるためには、オプションがインザマネーである(本源的価値を持っている)ことが重要です。しかし、権利行使日にインザマネーであれば良いわけなので、時間的価値をどのように捉えるかがオプション取引を成功させる秘訣になります。

オプション価格の2つの理論式

オプション価格の理論式の代表的なものとして、「ブラックショールズモデル(BS式)」と「2項モデル」が挙げられます。

ブラック・ショールズモデルは、オプションの価格算出に使われる有名な理論式です。オプションと同等の価値を持つ原資産や金利、価格変動率から逆算してオプションの適正価格を導き出しており、理論式として広く受けられられています。

1973年にフィッシャー・ブラックとマイロン・ショールズが発表し、この証明に関わったマイロン・ショールズとロバート・マートンは1997年にノーベル経済学賞を受賞しました。

ヨーロピアンオプションでしか通用しないなどのデメリットはあるものの、今でも広く活用されています。

2項モデルは、ブラックショールズモデルと同じくらい有名なオプションの価格算出に使われる評価方法です。ツリーモデルや格子モデルとも呼ばれ、オプションの権利行使期間に対して上昇した場合と下落した場合に枝分かれさせて計算が行われます。

計算が枝分かれして複雑になるのがデメリットであるものの、ヨーロピアンオプション以外にも通用する汎用性を兼ね備えた評価方法となっています。

4つのギリシャ指標

オプション価格の計算には、ギリシャ文字であるデルタ、ガンマ、ベガ、セータといった指標が使われます。これを「ギリシャ指標(グリークス)」といい、プレミアムの変動を分析する際に使われます。

①デルタ

デルタ=プレミアムの価格変動/原資産の価格変動

デルタは、原資産に対するプレミアムの変動率を表します。例えば、デルタが0.5であった場合、原資産が50ドル上昇するとプレミアムは25ドル上昇します。

デルタの値は0~1、-1~0の間で表現され、コールオプションでは正の値、プットオプションでは負の値で示されます。数値が高いほど価格変動に対してプレミアムの変動率も高いです。

コールプオプションとプットオプションを同時に持ち、デルタの合計を0に近づけてリスクを軽減する方法をデルタニュートラルを呼びます。

②ガンマ

ガンマ=デルタの価格変動/原資産価格の価格変動

ガンマは常に正の値でデルタの価格変動率を表します。アットザマネーの時に最も大きく、そこから価格変動が広がるにつれてゼロに近づいていきます。

③ベガ

ベガ=プレミアムの価格変動/IVの価格変動

ベガはIVの価格変動に対するプレミアムの感応度を表します。常に正の値を示し、アットザマネー付近で高い数値となります。また、権利行使日までの時間が長いほど高い数値を示し、時間が経つにつれてベガの値は減少していきます。

④セータ

セータ=プレミアムの価格変動/権利行使日までの時間減少

セータは1日ごとに失われるオプション価格のことです。プレミアムの時間的価値は減少していき(タイム・ディケイ)、セータの値が高いほど時間的価値の変化によって本源的価値が高くなります。

プレミアムの価格が高いと、価格変動が激しい相場であることが分かります。ギリシャ指標を駆使することで市場リスクを分析することができます。

4. リスク編

オプション取引のリスクには、有限・無限のものがあります。このリスクを理解した上で取引を行うようにしましょう。

オプションの買い手・売り手の権利と義務

オプションには買い手と売り手が存在します。

買い手は、プレミアムを支払うことで時間が経ってから原資産をあらかじめ決められた価格で買うまたは売る権利を得ることができます。

買い手が権利行使によって得られる利益は無限です。得する方向に大きな価格変動が起きたのであれば、その分利益を出すことができます。

また、買い手の損失は有限です。権利を行使することで損をするのであれば、権利を放棄してかまいません。

売り手の義務

売り手に権利は存在せず、買い手が権利を行使した場合には、それに応える義務があります。条件が定められていない限りは、たとえどんなに損をしても買い手の権利が尊重されます。

売り手の損失は無限であるものの、買い手が権利を放棄した場合はプレミアムによる利益が残ります。つまり損失は無限であるのに対し、利益は有限です。

こう見ると買い手有利な取引に見えますが、価格変動などからプレミアムを適正価格に設定することで、両者にとって合理的な取引を行うことができます。

オプション価格のスプレッド

オプション取引にもFXと同じようにスプレッド(買値と売値の価格差)が存在します。ただし、オプション取引の場合は、「買値 = オプション購入価格」、「売値 = オプションの転売価格」であり、

となります。

オプションの期限が近づくとスプレッドは広がる傾向にあります。

バイナリーオプションとは?仕組みから税金まで解説

ここからはバイナリーオプションの解説を行っていきます。オプション取引に関する知識がついてきた今なら、内容をより理解できるようになっているはずです。

1.仕組み編

バイナリーオプションとは?

バイナリーオプションは、ハイ&ローとも呼ばれるエキゾチックオプションの一種です。「binary」は二進法を意味する言葉であり、相場の値上がりまたは値下がりを予測してオプションを購入し、予測通りに相場が動いた場合にペイアウト(利益)が発生します。

バイナリーオプションの仕組みは、サイコロに似ています。1回ごとの取引に対して、予測が当たればだいたい1.6~2.4倍のリターンが返ってくる仕組みとなっています。

通常のオプション取引とは違い、ある一定ラインに損益分岐ポイントが設定されており、権利行使時間に利益エリア内で価格推移していればペイアウトが発生することになります。

相場は刻々と変化するものの、オプション料は常に一定でペイアウトの倍率のみが変動します。オプション料以上の損失を被る必要はなく、値動きの予測が外れたらオプション料は戻ってきません。

バイナリーオプションにも買い手と売り手がいます。

では、具体的にバイナリーオプションの買い手と売り手の損益について詳しく解説していきます。

バイナリーコールオプションの買い手と売り手の損益の仕組み

バイナリーコールオプションの買い手と売り手の損益は以下のようになります。

| 原資産価格>権利行使価格 | 原資産価格<権利行使価格 | |

|---|---|---|

| バイナリーコールの買い手 | 利益(ペイアウト金額ープレミアム) | 損失(プレミアムのみ) |

| バイナリーコールの売り手 | 損失(ペイアウト金額ープレミアム) | 利益(プレミアムのみ) |

では、具体例を用いながらバイナリーコールオプションの買い手と売り手の取引について解説していきます。

- ・権利行使価格:1ドル=100円

- ・ペイアウト金額:200円

- ・プレミアム:50円

- とします。

たとえば

判定時刻に原資産価格が権利行使価格より上昇していると予測する場合、バイナリーコールオプションの買い付けを行います。

権利行使価格を1ドル=100円とし、2時間後に100円より値上がりすると予測し、バイナリーコールオプションを買い付けたとします。仮に予測通りに動き、判定時刻である2時間後に1ドル=100円より値上がりした場合はペイアウトを受け取ることができます。

この時の買い手の利益は200円(ペイアウト金額)-50円(プレミアム)=150円となります。

予測が外れて1ドル=100円より値下がりした場合は権利行使は行われないため、ペイアウトを受け取ることはできず、損失は50円(プレミアムのみ)となります。

上記の取引の場合、買い手の予測通りに値動きして、権利行使が行われると所定のペイアウト倍率のペイアウトを売り手に支払う必要があるため、買い手の損失は50円(プレミアム)-200円(ペイアウト金額)=-150円となります。

買い手の予測が外れた場合は、権利行使が行われないためペイアウトを支払う必要はなく、売り手の利益は買い手から受け取る50円(プレミアムのみ)となります。

バイナリープットオプションの買い手と売り手の損益の仕組み

バイナリープットオプションの買い手と売り手の損益は以下のようになります。

| 原資産価格>権利行使価格 | 原資産価格<権利行使価格 | |

|---|---|---|

| バイナリープットの買い手 | 損失(プレミアムのみ) | 利益(ペイアウト金額ープレミアム) |

| バイナリープットの売り手 | 利益(プレミアムのみ) | 利益(ペイアウト金額ープレミアム) |

では、具体例を用いながらバイナリープットオプションの買い手と売り手の取引について解説していきます。

先ほどと同様に

・権利行使価格:1ドル=100円

・ペイアウト金額:200円

・プレミアム:50円

とします。

判定時刻に原資産価格が権利行使価格より下落していると予測する場合、バイナリープットオプションの買い付けを行います。

権利行使価格を1ドル=100円とし、2時間後に100円より値下がりすると予測し、バイナリープットオプションを買い付けたとします。予測通りに動き、判定時刻である2時間後に1ドル=100円より値下がりした場合は、ペイアウトを受け取ることができます。

この時の買い手の利益は200円(ペイアウト金額)-50円(プレミアム)=150円となります。

予測が外れて1ドル=100円より値上がりした場合は権利行使は行われないためペイアウトを受け取ることができず、損失は50円(プレミアムのみ)となります。

上記の取引の場合、買い手の予測通りに動けば、権利行使が行われると所定のペイアウト倍率のペイアウトを売り手に支払う必要があるため、買い手の損失は50円(プレミアム)-200円(ペイアウト金額)=-150円となります。

買い手の予測が外れた場合は、権利行使が行われないためペイアウトを支払う必要はなく、売り手の利益は50円(プレミアムのみ)となります。

バイナリーオプションの種類

バイナリーオプションの種類をいくつか紹介していきます。

【ラダーオプション】

一定時間が過ぎた時に相場が目標レート(到達が予測されるライン)よりも上にあるのか下にあるのかを予測するバイナリーオプションのことです。開催期間が決められていて、終了時刻に損益が確定することになります。

【レンジオプション】

一定時間が過ぎた時に相場があらかじめ定められたレンジよりも内側にあるのか外側にあるのかを予測するバイナリーオプションのことです。レンジ内を予測する場合はレンジインオプション、レンジ外ならレンジアウトオプションといいます。

【ワンタッチ / ノータッチオプション】

決められた時間内に、相場が一定のラインに到達するかどうかを予測するバイナリーオプションのことです。あらかじめ定められたラインに一度でも到達した時点で結果が確定します。

1日単位で行われるのが一般的で、「到達しない(ノータッチ)」オプションを購入した方が利益を得るには1日待つ必要があります。

2.売買方法編

バイナリーオプションの期待収益率

オプション価格の理論値の求め方などもまとめてきましたが、バイナリーオプションの期待収益を計算するのはとても単純です。

取引ごとにペイアウト倍率が決まっているので、ペイアウト後の収益からプレミアムを引くことで期待収益が分かります。そこからオプションを最後まで保有した際の期待収益率も求めることができます。

| プレミアム | ペイアウト倍率 | 期待収益 | 期待収益率 |

|---|---|---|---|

| 1000円 | 1.8 | 800 | 0.8 |

| 1000円 | 2.2 | 1200 | 1.2 |

実際には保有オプションを途中で売却することもできるので、期待収益率はもう少し上がるはずです。

ただし、ペイアウト倍率が高いということは、ペイアウトされる可能性が低いとも言えるので、この数値はあくまで参考です。バイナリーオプションで利益を出すには、チャート分析などを通じて取引の成功確率を上げていく必要があるでしょう。

バイナリーオプションのヘッジ方法

バイナリーオプションをヘッジに利用することもできます。例えば、FXでドル円の買いポジションを保有していたとします。下落してしまうと損失になってしまいますね。

そこでバイナリーオプションで相場が下落すると予測します。すると、ドル円が値上がりした場合はバイナリーオプションのプレミアムがマイナスになるものの、値上がりによる利益を確保することができます。

また、ドル円が下落した場合はバイナリーオプションのペイアウトによってFXの損益を補填することができるのです。バイナリーオプションではプレミアム以外の損失は発生しないため、リスク管理のしやすいヘッジ方法となっています。

バイナリーオプションを組み合わせた投資方法

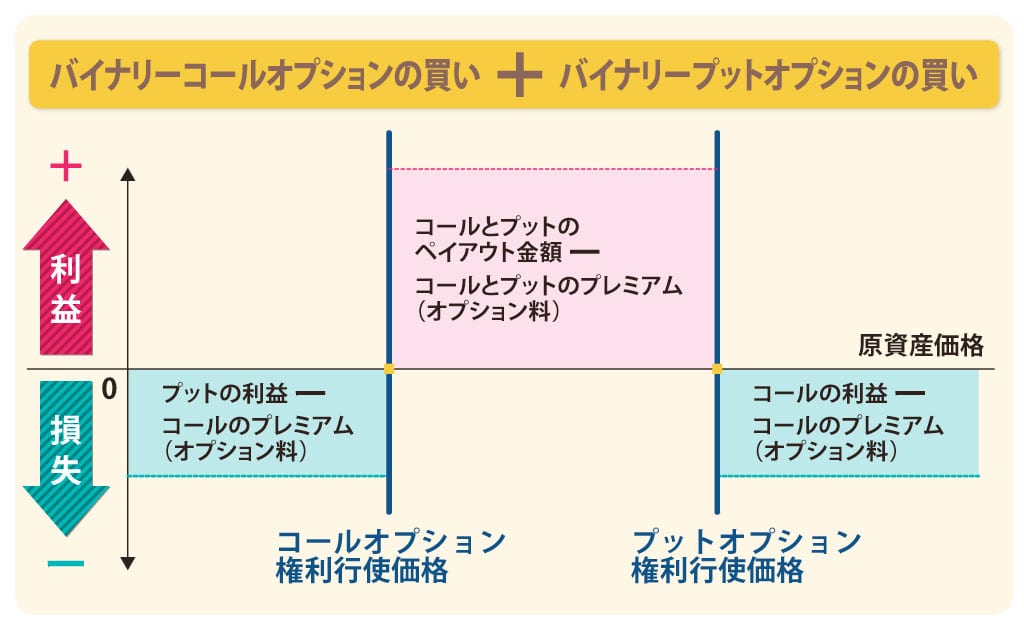

権利行使価格の低いバイナリーコールオプションと権利行使価格の高いバイナリープットオプションを組み合わせた投資方法もあります。

権利行使価格の低いバイナリーコールオプションと権利行使価格の高いバイナリープットオプションを同時に保有することで、判定価格が2つのオプション価格の範囲内であれば、収益が発生します。

例えば、ドル円を原資産として110円のコールオプションと111円のプットオプションを同じ量だけ保有したとします。すると、110円から111円の間で判定時刻を迎えた場合に収益が発生します。

バイナリーオプションではオプションの購入から判定まで時間があるので、その間の価格変動を見極めてオプションを両建てで保有する形になります。

なお、ペイアウト倍率や値動きの期待値によっては有効な取引手法とならないので、こうした取引は状況に応じて使い分けることが大切です。

実際には、以下のような問題が出題されます。

【例題】

バイナリーオプションを利用した取引方法の説明として正しければ○誤っていれば×を選択。 2つのオプションを用い権利行使価格の高いバイナリープットオプションと権利行使価格の低いバイナリーコールオプションを取得すれば判定価格が2つのオプションの権利行使価格の間となった場合に収益が得られ判定価格が所定の価格帯の中であった場合にペイアウトとなる。

⇒答え:〇

みんなのFXより引用3.価格編

バイナリーオプションのオプション価格は、どのように決まるのでしょうか?

それはこれまでに説明したオプションの本源的価値と時間的価値が関係してきます。一定時間後に目標レートに到達しているかを問うラダーオプションであれば、権利行使時間までの間、相場は常に価格変動を続けています。

アウトオブザマネー⇒ペイアウト倍率は高い

インザマネー⇒ペイアウト倍率は低い

目標レートから市場価格が逆に乖離(かいり)してアウトオブザマネーになるとペイアウトが支払われる確率は下がりペイアウト倍率は高くなります。目標レートに近くまたは通り過ぎてインザマネーの状態になるとペイアウトの確率は上がってペイアウト倍率は下がります。

アウトオブザマネーかつ残り時間が長い⇒ペイアウト倍率は低い

インザマネーかつ残り時間が短い⇒ペイアウト倍率は高い

また、あらかじめ決められた権利行使時間に対して、アウトオブザマネーの状態で残り時間が長いほど価格変動によってペイアウトする確率は高いので時間価値が高まり、ペイアウト倍率は低くなります。インザマネーの状態で残り時間が長いと価格変動によるペイアウトの確率は低く時間価値は下がり、ペイアウト倍率は高くなります。

バイナリーオプションの価格は通常のオプション価格と同様に決まっています。

オプションの商品性と課税制度

オプションは金融商品であり多額のお金が行き交う巨大市場を生み出しています。オプションの金融商品としての知識も確認しておきましょう。

取引所取引と店頭取引の違い

オプション取引には、取引所取引と店頭取引が存在します。

【取引所取引】

金融商品取引所を介して取引を行う方法です。特定の条件で不特定多数の人がオプションを取引します。

【店頭取引】

金融商品取引所を介さずに業者との相対取引によって契約を交わす方法です。業者との合意のもと自由にオプションを定めて販売することができるものの、どちらかに不公平な取引が交わされることも少なくありません。

取引所取引では不特定多数が関わるので不安かもしれませんが、企業が競い合うことで不正を予防し合い公正な取引ができます。

店頭取引では契約者同士で話し合えますが、当事者同士の合意があればさまざまな条件を付与できてしまうため、本当に公平な契約となることは難しくなります。

また店頭取引の場合、業者の破綻により権利行使が行えない可能性もあります。

このように取引所取引と店頭取引には大きな違いあり、実は店頭取引の方が危険な場合があります。そこで金融庁は2013年7月3日に金融商品取引業等に関する府令(府令)及び金融商品取引業者等向けの総合的な監督指針(指針)の改正を行うことになりました。

店頭バイナリーオプションの商品性

一般社団法人の金融先物取引業協会では、個人に提供する店頭バイナリーオプションの商品性に関して以下のようなルールを定めています。

| 項目 | 内容 |

|---|---|

| 権利行使価格の決定 | 判定時刻の2時間以上前に決定 |

| 最低取引期間 | 取引開始から判定時刻まで2時間以上 |

| 判定時刻の間隔 | 2時間以上 1営業日に設定できる判定時刻は最大12回 |

| 取引の価格 | 投資できない価格帯の設定は禁止 |

| 価格提示 | 買い付け価格と売り付け価格を同時に提示する2WAY方式 |

| 価格の表示方法 | オプション価格を表示 |

| ペイアウト倍率 | 取引時点での高いペイアウト倍率となる権利行使価格の設定の禁止 |

※金融先物取引業協会の公式HPより引用

また、各金融商品取引業社は以下のような取り組みをはじめました。

【取引結果の公表方法】

社内に第三者部門を設置してチェック体制を整えることや異常時の対応、顧客のデータ保存など判定価格・権利行使価格の公正化を進めています。

【リスク管理】

取引に関わるリスクを正確に把握できるよう、各金融商品取引業社は取引前に過度な投機的取引を助長していないかや権利行使価格は適正かどうか、FXと違ってロスカット制度がないため証拠金がなくなるリスクがあること、契約後のクーリングオフは行えないことなど、正しく伝えることが求められています。

社内に第三者部門を設置してチェック体制を整えることや異常時の対応、顧客のデータ保存など判定価格・権利行使価格の公正化を進めています。

なお、個人向けの店頭通貨バイナリーオプションの商品性や取引ルールに関する詳細は、金融先物取引業協会の公式HPに掲載されていますので、軽く目を通しておくといいでしょう。

店頭通貨オプションの課税制度

店頭通貨オプション取引で発生した利益は「雑所得」として計上され、申告分離課税の対象となります。申告分離課税とは、所得に加算される総合課税とは別に分けて課税する制度のことです。

株式の売却益や退職金、不動産売却など、一時的な収入の課税を分けることで、過度な所得税や住民税がかからないようになっています。

申告分離課税の税率は、所得税率に一律15%、住民税に一律5%となっており、合計で20%の課税がかかります。

また、店頭通貨オプション取引で得た利益は、FXや有価証券関連店頭オプションなどの他の「先物取引の係る雑所得の損益」と通算することが可能です。

この記事のまとめ

ここまでオプション取引やバイナリーオプションについて詳しく解説してきました。

専門用語が多く、初めて読んだ方には少し難易度が高かったかもしれませんが、だいぶ知識が身についたのではないでしょうか。

今回習得した知識は知識確認テストに合格するためだけでなく、実際にバイナリーオプションを始めた後にでも役に立つといえるでしょう。

この記事で学んだことを忘れないうちに、知識確認テストにチャレンジしてみてください。