目次

FXにはどんな税金がかかる?

FXで一定の利益を得たら基本的に税金の支払いが発生します。支払う金額はFXで得た利益の金額の大きさや職業・年収によって変わります。

FXで得た利益は雑所得として課税対象になる

FXやバイナリーオプション、先物、CFDなどの取引で得た利益は、課税所得の「雑所得」に区分されています。

雑所得とは、給与や事業、利子や配当といった所得に該当しない、その他の所得のことです。

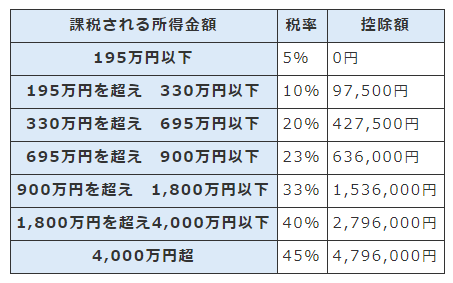

雑所得の納税額は、雑所得を含めた所得の総額で決まり、195万円以下の5%から始まり、一番高い段階では、4000万円を超える所得があると税率は45%になります。

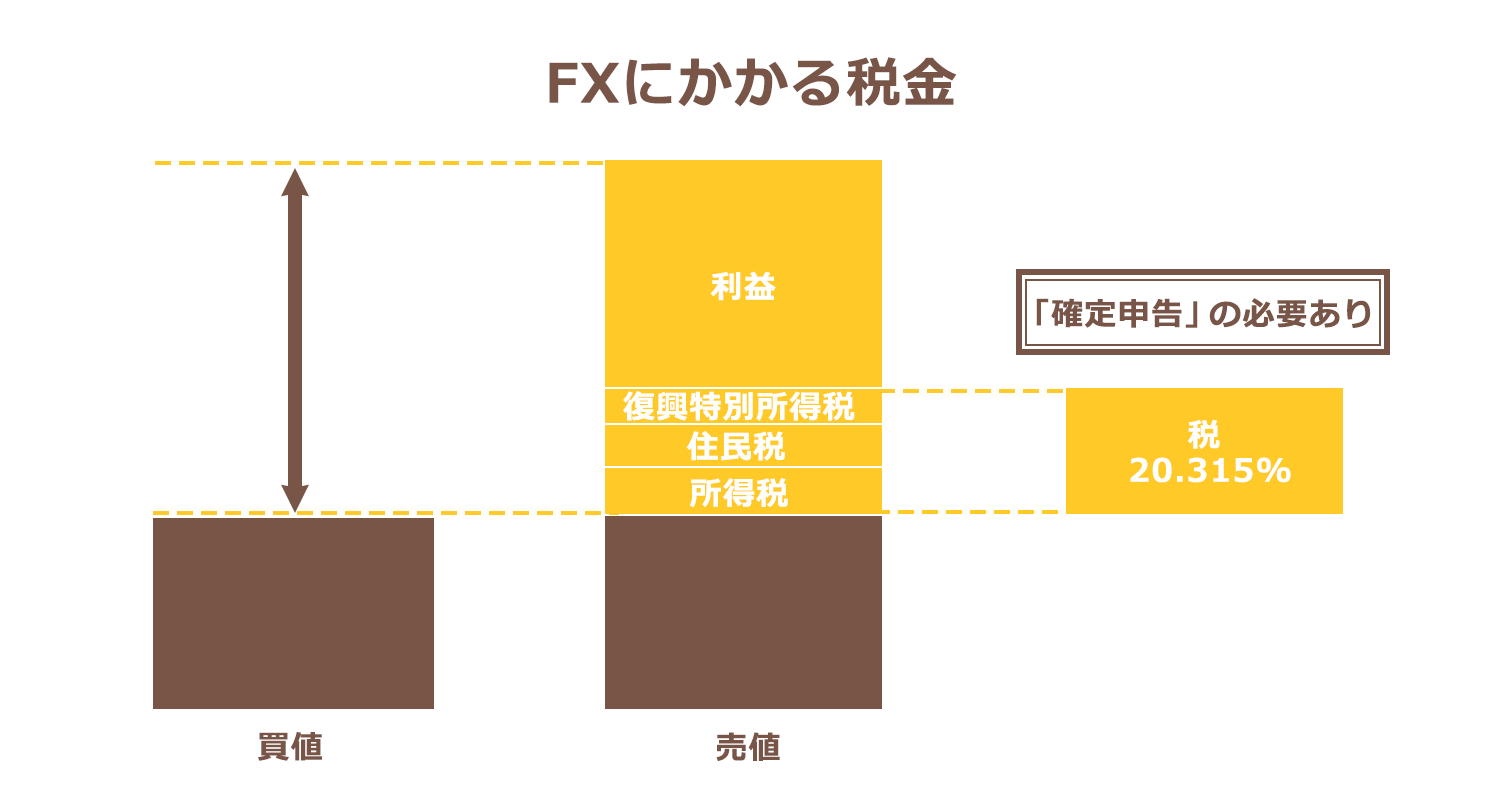

つまり稼ぐほど納税額も多くなるのですが、FXの場合は、「申告分離課税」というルールになっており、他の所得とは分離されて単独で課税されます。

一律20.315%の税率で、いくら稼いでも変わりませんが「損益通算」されるので、FX以外にバイナリーオプションや先物などの取引をしている人は注意しましょう。

ちなみに内訳としては一般的に「所得税」が15%、「住民税」が5%、「復興特別所得税」が0.315%です(2023年現在)。

つまりFXによる利益が課税対象であった場合は、その20.315%分の税金を「確定申告」で自ら納めなくてはなりません。

FX取引における利益(所得)の定義

為替レートの変動で生じる為替差益とスワップポイントで利益が出た場合、税金が課せられます。

ちなみにスワップポイントは未決済でも毎日口座に反映される会社と、決済しないと反映されない会社があります。

前者の場合は課税対象ですが、後者の場合はまだ課税対象ではありません。

FX取引会社が「年間損益報告書」を郵送してくれるので、計算を間違えることはまずありません。

しかし、いざ損益を計算してみたら思いのほか利益が出ていたなんてことになると、納税額が予想外に跳ね上がってしまいますので日頃から損益を把握し、納税額を把握しましょう。

また、有料セミナーの参加費などは「必要経費」として利益から差し引くことができる場合があるので、把握しておきましょう。

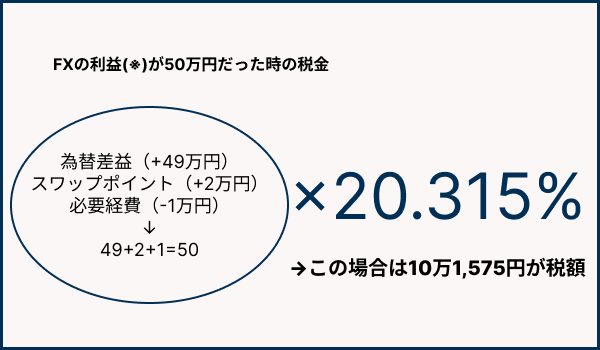

FXの税金の計算方法!税率は利益の約2割?

FXの税金の計算方法は、「利益×20.315%」となります。

仮に50万円の利益が出たとしたら、50万円×20.315%=10万1,575円が税額となり、ざっくりと把握したいときは「約2割」と覚えましょう。

*FX以外の、バイナリーオプションや先物などの投資をしていない場合

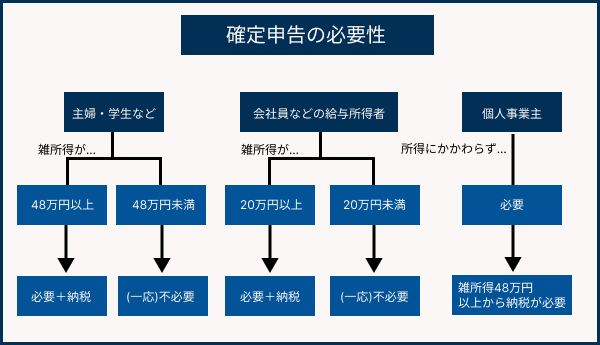

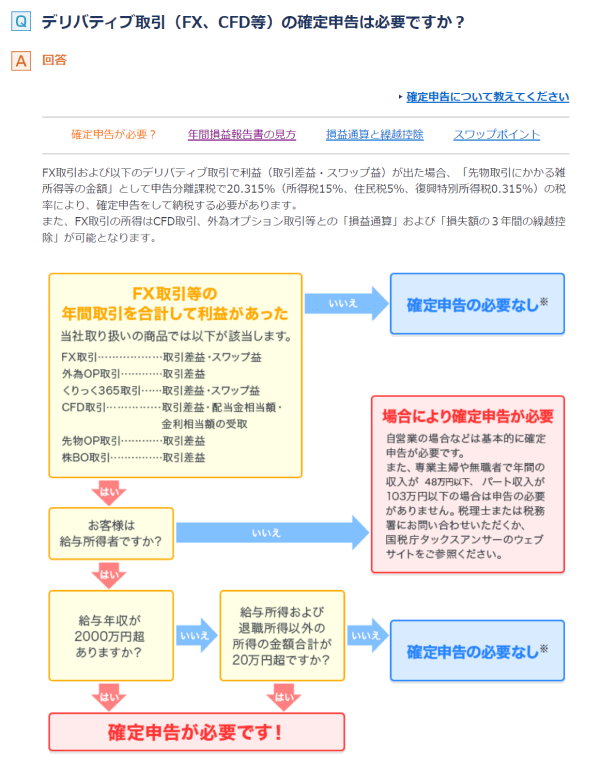

FXの税金の支払いの有無は職業や所得によって区分が異なります。フローチャートで自身が確定申告をして納税する必要があるか確認しましょう。

具体的な利益と納税のラインは、会社員など給与所得者は年間20万円以上、個人事業主や主婦(主夫)・学生などは年間48万円以上です。年間の利益がこれ未満であった場合には非課税ですが、このラインを超えた場合は税金を支払う必要があります。

【FXの税金を納める必要があるパターン】

| 年間の利益額 | |

|---|---|

| 給与所得者 | 20万円以上 |

| 学生・主婦 | 48万円以上 |

個人事業主の人であれば必ず確定申告をするので申告漏れの心配は少ないかもしれませんが、会社員などは確定申告をする習慣がないため漏れてしまう危険があるので注意しましょう。

キャッシュバックも利益に含まれるので注意!

FX会社が打ち出しているキャッシュバックキャンペーン等も利益に含まれるので注意が必要です。

口座開設時などのキャッシュバックキャンペーンで得られる現金は、「一時所得」になります。この一時所得は50万円未満であれば確定申告は不要です。

さらにキャンペーンで現金ではなく食べ物などを得た場合も、一時所得となります。金額に換算(時価評価)して所得の計算に含める、ということです。

※一時所得とは、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得及び譲渡所得以外の所得のうち、営利を目的とする継続的行為から生じた所得以外の一時の所得で労務その他の役務又は資産の譲渡/所得税法(第34条第1項)より

暗号資産(仮想通貨)の税金はFXよりも高い

FXの税率は一律で約2割とお伝えしてきましたが、暗号資産の税率はそうではありません。

FX以外に、ビットコインなどの暗号資産(仮想通貨)に興味のある人もいるかもしれませんが、こういった暗号資産の税率はFXとは異なります。

暗号資産の利益も「雑所得」に含まれるのですが、暗号資産は「総合課税」が適用され、稼いだ額が大きくなればなるほど税率も高くなります。上でも少し触れていますが「195万円以下=5%」から始まり、4000万円を超える所得があると税率は45%が適用されます。

FXと比べてどちらが税率が低いかは利益額によって異なりますが、FXの場合は「一律で約2割」なので覚えやすいのは事実でしょう。

国内FX業者と海外FX業者では税率が違う?

FXの税率は一律で約2割とお伝えしましたが、これはあくまで国内のFX業者で運用している場合であり海外のFX業者で運用している方の税率は異なっているため注意が必要です。

国内FX業者で運用した場合と海外FX業者で運用した場合の税金に関する違いは以下の通りです。

| 国内FX | 海外FX | |

|---|---|---|

| 所得区分 | 雑所得 | 雑所得 |

| 課税方式 | 申告分離課税 | 総合課税(*1) |

| 税率 | 20.315% | 5~45% |

| 損失の繰り越し控除 | 3年間繰り越し可 | 繰り越し不可 |

| 損益通算 | 申告分離課税の雑所得同士 (国内FX同士、株式取引など) |

総合課税の雑所得同士 (国内FXとの損益通算不可) |

FXで確定申告が必要な人・不要な人の条件

以下のいずれかに当てはまる人が「20万円を超える利益」を得た場合、確定申告が必要です。

【確定申告が必要な人】

- 給与所得が2,000万円以下の会社員

- 年金収入が400万円以下の年金生活者

FXでいう「利益」とは、為替差益とスワップポイントの合計金額です。

合計金額が20万円以下の利益の場合は、確定申告の必要はありません。

※ただし給与所得・退職所得以外の所得があった人は、「FX取引の利益+他の雑所得金額の合計が年間20万円を超える」場合に申告が必要です。

また、FXのオープンポジション(決済していないポジション)は課税対象になりません。

決済によって為替差損益を確定させていない取引は、課税対象にはならないと考えておけばよいでしょう。

スワップポイント狙いで長期保有しているポジションがあれば、20万円に収まる範囲内で毎年分割決済をしていくのも一つの方法です。

学生や主婦は「48万円の壁」を越えなければ申告は不要

【確定申告が不要な人】

- 年間の合計所得が48万円未満の主婦や学生

学生や主婦の場合、両親や配偶者の扶養に入っている場合が多いでしょう。

その場合は、年間の合計所得金額が48万円を超えると確定申告が必要になります。

配偶者や扶養親族は、年間合計所得金額(収入から経費を差し引いた利益)が48万円を超えると扶養から外れるためです。

48万円以下の場合は申告義務の対象になりません。

FXで損失を出していても確定申告はした方がいい

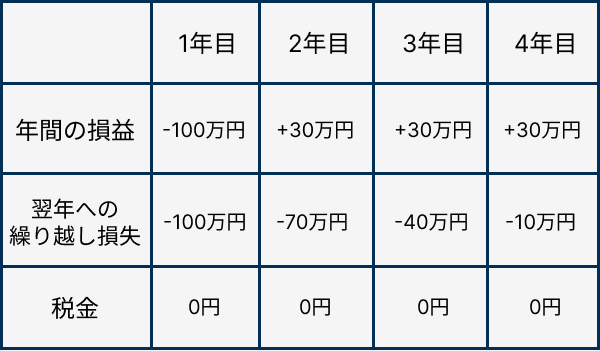

FXなどの先物取引には「損失の繰り越し控除」という制度があります。

例えば、ある年の損益がマイナス100万円(100万円の損失)だったとき、確定申告をしておけばこの「マイナス100万円」を翌年に繰越すことができるのです。こうしておけば、翌年に100万円の利益を出せたとしても、差し引きすれば損益ゼロなので課税対象ではなくなるわけです。

損失は3年間繰越すことが可能なので、以下のように損益の状況によっては3年後まで課税対象にならない場合もあります。

もしも1年目に確定申告をしていない場合、給与所得者は年間20万円以上から課税対象になるので、2年目から税金を支払わなくてはなりません。

FXにかかる税金対策

FXにかかる税金を払い過ぎないためには以下の制度などを使って対策すると良いでしょう。

- 損益通算

- 経費申請

- 繰越控除

FXにかかる税金について正しく知ることで税金を払いすぎなくて済む場合もあります。

FX以外にも投資をしている投資家は数多くいます。

FXでは利益が出たけれど、他の投資で損失を抱えているパターンもあります。

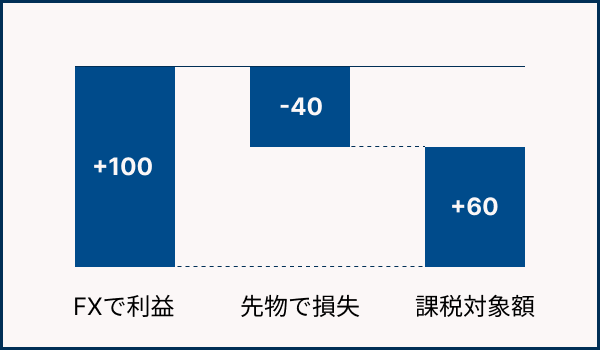

こうした場合に、いくつかの投資の差損を相殺する制度が「損益通算」です。

損益通算について

損益通算にカテゴライズされるものは「先物取引に係る雑所得等」とされており、株式投資や投資信託などの現物取引は対象外になります。

FXと相殺できる先物取引は、日経225先物、TOPIX先物、商品先物、CFD、バイナリーオプションといったデリバティブ取引です。

FXで100万円の利益が出ても、商品先物取引で40万円の損失があれば、100万円-40万円=60万円が課税の対象になります。

損益通算を知らなければ、100万円が課税対象となるので、その差は歴然です。

FXの他にも投資している方は、必ず損益通算を利用してください。

また、複数のFX取引会社を使っている場合はすべてのFX取引の損益が合算され、取引所取引(くりっく365)による損益も対象となります。

取引所取引に関しては、取り扱っていない会社もあります。

FXの利益を確定申告する際に提出する「先物取引に係る雑所得の金額の計算明細書」が国税庁にあり、それを見れば一目瞭然です。

取引内容、取引種類の欄があるので、FX以外の先物投資の損失があれば記入しましょう。

FXは繰越控除が認められるので、損益通算で損失が出た場合はしっかり記録しておいてください。

FXの税制については、わかりにくさも手伝って、金融商品の税制を統一すべきだとの議論も出ています。

FXに限らず、投資に関してはいつ税制が改正されてもおかしくないので、情報収集は怠らないようにしてください。

経費申請をする|必要経費として認められる(可能性のある)ものについて

FXにおいても、所得を得るための必要経費が認められています。

必要経費は、所得の総額から控除することができます。

ただし、かかったお金が何でも経費になるわけではなく、FXのトレードをするため、FXの勉強や練習をするための費用が経費として認められます。

ただしこれらの解釈はある程度流動的であるため、事前に税務署や税理士に相談すると安心です。

| 経費として認められるものは? |

|---|

確定申告で必要な書類は?

FXの確定申告で必要な書類は、主に5種類あります。

年間で損をしてしまった場合の繰越控除には、追加で必要な書類がありますので注意しましょう。

| 確定申告書B |

|---|

|

|

| 所得税申告書第三表(分離課税用) |

|---|

| 先物取引に係る雑所得等の金額の計算明細書 |

|---|

| 年間取引報告書 |

|---|

| 源泉徴収票(原本) |

|---|

| 【所得税の確定申告書付表*】 |

|---|

*先物取引に係る繰越損失用。「所得税の確定申告書付表」は必須ではありません。

上記書類は、国税庁の「確定申告書作成コーナー」から作成し、送付できます。

記入例もあるので、参考にしてください。

繰越控除について

すでに解説している通り、FX取引には「繰越控除」が適用されます。繰越控除とは、損失を3年間持ち越して、利益と相殺できる仕組みのことです。

損失を出してしまった場合でも翌年の節税につながるかもしれないので、確定申告はしておいた方がいいでしょう。

⇒申請用の書類はこちらFXの確定申告のやり方

会社員など、今までに確定申告をしたことがない人にとっては「難しそう」というイメージもあるかもしれませんが、FX会社の公式サイトでは確定申告をする人のためのガイドなども掲載されています(以下、GMOクリック証券の公式サイトより)。

引用:GMOクリック証券-確定申告は必要ですか?

引用:GMOクリック証券-確定申告は必要ですか?

このように、各社わかりやすいコンテンツを用意しているので、初めて確定申告をする人でも安心です。

取引しているFX会社で年間損益を確認

損失が出た場合でも確定申告をした方がいい、というのはすでに解説したとおりですが「プラスにはなったけど具体的にいくら利益が出たのかわからない」という場合もあるでしょう。

確定申告が必要かどうかは、年間損益を確認すればわかります。

FX会社によって画面上での操作方法は若干異なりますが、取引ツールの「期間(年間)損益報告書」などを見れば、1年間の損益を確認することができます。

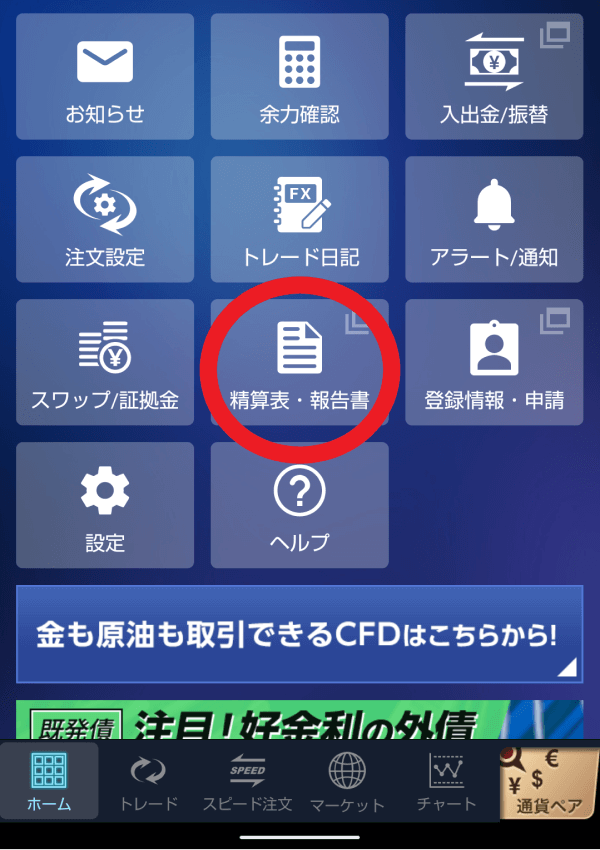

画像は、GMOクリック証券のスマホアプリです。赤い丸で示した「精算表・報告書」のアイコンをタップすると、報告書を閲覧・ダウンロードすることができます。

年間の取引報告書をダウンロード

年間損益報告書はpdfデータになっているので、確定申告をする必要がある場合は、そのままダウンロードすればOKです。

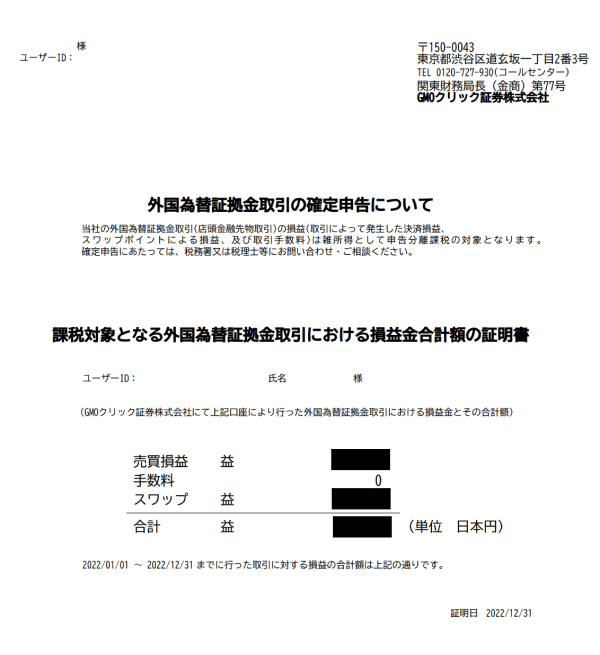

画像は、実際にGMOクリック証券の証明書をダウンロードしたものです。実際には黒く塗りつぶした部分に損益が記載されています。

確定申告せず税金を払わないとどうなる?

もし仮にFXで確定申告せず税金を納めないとどうなるのでしょうか。

まずは確定申告の仕組みから解説していきます。

確定申告とは?

確定申告とは、所得にかかる税金(所得税及び復興特別所得税)の額を計算し、税金を支払うための手続きのことです。

個人の所得の計算期間は1月1日から12月31日の1年間です。

確定申告書や決算書などの必要書類をそろえて、翌年の2月16日から3月15日(土日の場合は翌月曜日)までに税務署へ申告・納税します。

※確定申告をした場合、申告内容が税務署から市町村へ通知されるため、「住民税」についての申告は不要。

※公式外為どっとコム「FXの税金と確定申告のQ&A」も参考にしてください。

確定申告をしないのは脱税?

FX取引で得た利益が課税対象になっているにも関わらず、確定申告しないのは脱税にあたります。

そして脱税をした場合の罰則規定があります。

| 金額を少なく申告した場合 | 10~15%の過少申告加算税*1 |

|---|---|

| 申告をしなかった場合 | 15~20%の無申告加算税 |

| 隠蔽した場合 | 40%の重加算税 |

| 確定申告をしても期限内に納付しない場合*2 | 期限の翌日から2ヶ月を経過する日までは原則年2.4%*3 期限の翌日から2ヶ月が経過した日以降は原則年8.7%*3 |

※2023年4月18日時点

*1 税務署の調査を受ける前に自主的に修正申告をすれば、過少申告加算税はかかりません。(ただし、平成29年1月1日以後に法定申告期が到来するもの(平成28年分以後)については、調査の事前通知の後にした場合は、50万円までは5%、50万円を超える部分は10%の割合を乗じた金額の過少申告加算税がかかります。)

*2 確定申告が期限後申告の場合は無申告加算税がかかる場合があります。

*3令和4年1月1日~令和4年12月31日の税率です。

FX取引で得た利益に関しては、FX会社から税務署に支払調書が提出されます。

少額の利益だったとしても軽く考えず、しっかりと自分の状況を把握して確定申告を行いましょう。

海外FX口座は確定申告しなくてもバレない?

FXの利益が雑所得でありながら、他の所得と通算されず、単独で課税されるのは国内のFX会社に限ります。

金融庁認可外の海外FX業者の取引で得た利益は、給与などの他の所得と合算され、所得額に応じて全体の税金が決定されます。

すでに紹介した、4000万円を超える所得があると税率が45%にもなるのはこのパターン。

所得額が多くなるほど納税額も増えます。

また、国民健康保険額は、この所得に応じて増えていくため、個人事業主などの方は要注意。

また海外FXは、業者にもよりますが出金がなかなかできないといった事例もあるようです。

海外FXであっても、納税を怠れば脱税になりますし、海外の業者だからといってばれないと甘く見ない方が良いでしょう。

FX取引を行っている人は会社勤めをされている方も多いと思います。

以下ではFXによる副収入があることを会社に知られないようにする方法について紹介します。

FXの税金から勤務先に副収入をバレないようにする方法

会社員の場合、通常「特別徴収(会社での天引き)」と呼ばれる方法で住民税を納めています。

FX取引で利益が発生した場合、「住民税の特別徴収」(会社での天引き)を通じ、給与以外の収入があることが勤務先に伝わります。

この時に勤務先が知るのは副収入の有無だけで、その収入が何によるものかは伝わりません。

一方、住民税の納付方法を「普通徴収」にすると、FXでどのくらいの利益を得ているのか勤務先に伝わらないようにすることもできます。

「普通徴収」とは、会社の給与から住民税を天引きする「特別徴収」ではなく、各都道府県から送られてくる納税通知書に基づいて個人で住民税を納める方法です。

確定申告時、住民税の納付方法で「普通徴収」を選択すれば、給与以外の収入があること自体、勤務先に伝わることはありません。

近年はFX会社へのマイナンバーの提出が義務付けられていますが、マイナンバーを通じて勤務先に伝わることもありません。

FXの税金に関するQ&A

FXで税金が発生するのはいくらから?

個人のお客さまの場合、FXで得た利益は「先物取引に係る雑所得」として扱われ、利益が20万円を超えた場合(*1)申告分離課税の対象となり確定申告が必要となります。

税率は一律20.315%(所得税15%+住民税5%+復興特別所得税0.315%)です。

*1 学生、主婦は利益が48万円を超えた場合に確定申告が必要FXで負けても確定申告は必要?

FXで負けてしまい、損失が生じた場合は確定申告の必要はありません。

しかし、損失が生じていても確定申告しておくことで有利になることがあります。そのカギを握るのが繰越控除という制度で、繰越控除を利用すれば3年間にわたって現在のFXの損失を繰り越すことが可能になります。

そのため、利益より損失のほうが多く発生してしまった場合でも確定申告はしておくべきでしょう。

FXは確定申告をしないと脱税がばれる?

仮に確定申告をおろそかにした場合は必ず税務署にばれます。

なぜなら、FX会社は税務署に対して損益証明書の提出を義務付けられているからです。

実際には税務署から連絡が来ない場合もありますが、数年後に必ず摘発されるため確定申告は必ず行いましょう。

税金に関するまとめ

- FXの利益は雑所得に区分されており、税率20.315%で課税される

- 損失は3年間繰り越して利益と相殺できるため、損した年も確定申告をした方がいい

- 勤務先に知られずに確定申告をするには、住民税を「普通徴収」で納付する